Iepriekšējo publikāciju nobeidzām ar tēmu par risku, kad nodokļu administrācija censtos saistītas personas aizdevumu uzskatīt par ieguldījumu pamatkapitālā. Tāpēc šoreiz pievērsīsim uzmanību tam, (1) vai Latvijā tas ir iespējams ar mērķi noteikt papildus nodokļus un (2) ko darīt, lai Latvijas komercsabiedrība būtu pasargāta pret to.

Starptautiskie noteikumi

ESAO modeļa konvencijas 9.panta komentārs paredz nodokļu administrācijām izvērtēt, vai aizdevums pēc būtības bija ieguldījums pamatkapitālā. Jaunākās ESAO transfertcenu vadlīnijas paredz izvērtēt, vai aizņēmējs varēja aizņemties noteiktu apmēru naudas par noteiktiem procentiem. Turklāt funkcionāla analīze jāveic abām darījuma pusēm, nevis tikai vienai pusei kā ierasts. Deleģējumam veikt šādu uz nodokļu maksātājam nelabvēlīgu rezultātu vērstu pārbaudi jābūt noteiktam nacionālajos normatīvajos aktos.

Latvijas transfertcenu noteikumi

Likuma “Par nodokļiem un nodevām” grozījumu projekts papildina nodokļu administrācijas pilnvaras transfertcenu auditu veikt saskaņā ar Uzņēmumu ienākuma nodokļa objektu (t.i. 4.panta otrās daļas 2.punkta “e”) apakšpunktu jeb Latvijas transfertcenu korekcijas noteikumu). Proti, nodokļu administrācijai būs tiesības pārbaudīt, (1) vai ieņēmumi un izdevumi atbilst tādiem, kādi būtu bijuši darījumos starp nesaistītām pusēm, un (2) pārbaudīt kontrolētā darījuma cenas atbilstību tirgus cenai. Līdz šo grozījumu pieņemšanai nodokļu administrācija transfertcenu auditā drīkst pārbaudīt tikai kontrolētā darījuma cenas atbilstību tirgus cenai un to koriģēt.

Līdz ar to paredzama prakse, kurā nodokļu administrācija, pamatojoties uz funkcionālo analīzi, varētu apšaubīt aizdevuma darījuma faktisko esību, apšaubot labumu, kas tiek gūts saņemot naudu no saistītās sabiedrības. Taču tas vēl joprojām ir izaicinājums nodokļu administrācijai.

Pārstrukturēt kontrolēto darījumu no jauna (t.i., no aizdevuma uz ieguldījumu pamatkapitālā) nodokļu administrācijai nav pilnvaru, šāda pilnvaras nepiešķir arī Latvijas GAAR noteikumi (likuma “Par nodokļiem un nodevām” 23.panta 14.daļa).

Minēto likuma nepilnību nenovērš arī pilnvarojums noteikt nodokļu apmēru uz aprēķina pamata, piem., ja netiek iesniegta transfertcenu dokumentācija.

Sausais atlikums, kas izriet no gaidāmo pilnvaru paplašinājuma transfertcenu auditos, ir pilnvarojums veikt funkcionālo analīzi attiecībā uz aizdevuma darījuma faktisko esību (jeb saņemto labumu) ar mērķi neatzīt izdevumus (procentu izmaksas) Latvijas transfertcenu korekcijas noteikuma ietvaros.

Un tomēr var izveidoties situācija (to apstiprina arī prakse citos auditos par citiem nodokļiem), ka nodokļu administrācija neatzīst aizdevuma darījuma esību un neatzīst aizdevuma procentus, tādejādi nosakot ar nodokli apliekamo objektu, bet tajā pat laikā nodokļu administrācija nenosaka kādas ekonomiskas un finansiālas sekas izriet no šāda korekcijas rezultāta un kādas darbības jāveic.

Proti, izejot no audita korekcijas pēc būtības, ir nepieciešams atzīt citas izmaksas, ieņēmumus, saistības un tamlīdzīgi, bet, neskatoties uz to, audita lēmums par to klusē.

Turpmākās prakses attīstības varianti

Modelējot variantus, ja nodokļu administrācija apstrīd aizdevumu pēc būtības, ir jāpatur prātā, ka, no vienas puses, aizdevums ietekmē aizņēmēja maksātspēju, ko vērtētu arī citi sadarbības partneri un pat nesaistītie aizdevēji. No otras puses, aizdevumu var atdod vienkāršākā procedūrā nekā pamatkapitāla samazināšanas gadījumā, ja aizņēmējam ir pietiekama naudas plūsma.

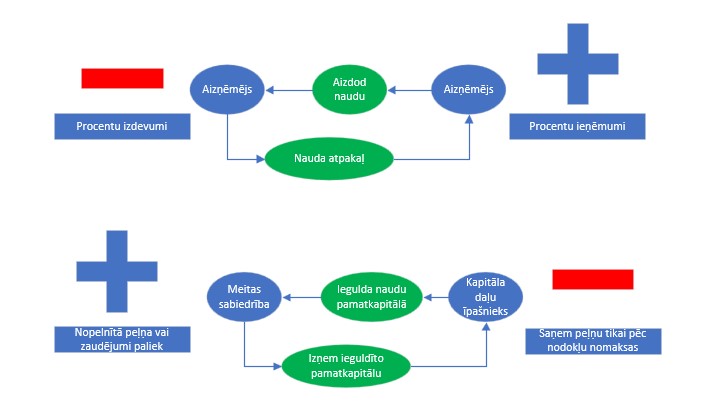

Darījuma pušu perspektīvas var atšķirties (skat. attēlu). Taču gan ieguldījuma gadījumā, gan aizdevuma gadījumā naudas izlietojumam būtu jābūt ar vienu mērķi – īstenot investīcijas saimnieciskajā darbībā par labu naudas izlietotājam.

Atbilstoši starptautiskajai praksei var sākt apšaubīt, vai noformētais aizdevums vispār atbilst aizdevuma darījuma pazīmēm konkrētā nozarē (resp., vai aizdevums bez nodrošinājuma vai finanšu garantijām attiecīgajā nozarē tiktu uzskatīts par aizdevumu utt.).

Riski varētu rasties, ja (1) aizņēmējs arī pēc aizdevuma izlietošanas strādātu ar zaudējumiem vai zemu peļņu vai pat tam veidotos negatīvs pašu kapitāls vai ja (2) ilgtermiņā var izveidoties situācija, ka aizņēmējs nebūs spējīgs atdod aizdevumu aizdevējam vispār vai pastāvēs nopietnas grūtības to atdot, (3) vai ja aizdevums tiek kapitalizēts.

Nobeiguma vietā: aizņēmēja spēja uzņemties saistības un atdod aizdevumu

Jau publiski ir izskanējusi ziņa, ka Latvijas sabiedrību parādsaistības ir gandrīz divkāršojušās 2022.gadā. Līdz ar to pastiprināta uzmanība no nodokļu administrācijas puses par saistīto personu aizdevumiem sākot ar 2023.gada nogali vai 2024.gadu nav izslēgta.

Latvijas komercsabiedrība varētu neizturēt, vismaz emocionālā līmenī, labi sagatavotu nodokļu administrācijas kritiku (kas izteikta VID pārbaudes laikā – piem., jaunajā nodokļu kontroles procesā) par aizdevuma racionalitāti un saglabāšanu saistību uzskaitē. Tomēr kā stresa izturības rīks Latvijas sabiedrību vadītājiem var noderēt savlaicīgi sagatavota funkcionālā analīze, kā arī kredītreitinga analīze un cits pamatojums, par kuriem tad rakstīsim nākamajās publikācijās.