Latvijas tiesību akti

Protokols starp Latviju un Vāciju par nodokļu konvenciju ir ratificēts

Raksta autors: Edgars Hercenbergs

Latvijas un Vācijas protokols, kas groza 1997.gada nodokļu konvenciju, ir apstiprināts Latvijā un Vācijā. Likums stājās spēkā 2023.gada 19.jūlijā. Protokols stāsies spēkā 30.dienā pēc ratifikācijas rakstu apmaiņas.

Ar šo protokolu ieviestās izmaiņas nodokļu konvencijā attiecas uz saistīto pušu darījumiem (tās ļauj koriģēt otrā valstī pirmajā veiktās transfertcenu korekcijas), procentiem, kapitāla pieaugumu no nekustamā īpašuma un akciju nekustamā īpašuma uzņēmumos atsavināšanas. Konvencija papildināta ar jaunu pret-izvairīšanās pantu, kas pasaka, ka konvenciju nepiemēro, ja darījuma viens no galvenajiem mērķiem ir konvencijas atvieglojumu piemērošana.

Jauna nodokļu maksātāju reitinga sistēma

Raksta autore: Aija Lasmane

No 2024. gada VID nodrošinās Latvijas uzņēmumu reitinga sistēmu. Reitinga kopējo novērtējumu uzņēmumi varēs izmantot, lai sadarbības partneriem apliecinātu savu uzticamību nodokļu nomaksas jomā. Tāpat tas nodrošinās uzņēmumiem informācijas pieejamību par VID redzējumu par darījuma partneru nodokļu saistību izpildes līmeni. Līdz ar to sistēma kalpos kā papildu instruments, lai pasargātu godprātīgus uzņēmumus no iesaistīšanās riskantos darījumos.

Reitinga kopējais novērtējums bez detalizētās, tikai uzņēmumam pašam pieejamās informācijas par nodokļu saistību izpildi raksturojošiem rādītājiem, būs aplūkojams VID tīmekļa vietnē no 2024.gada un būs pieejams ikvienam.

Kopumā uzņēmumi varēs saņemt vienu no 5 reitinga kopējā novērtējuma vērtējumiem, kas būs redzams arī publiski:

A – uzņēmumi ar labu nodokļu samaksas disciplīnu un bez būtiskiem riskiem attiecībā uz nodokļu saistību izpildi;

B – uzņēmumi, kuriem ir nodokļu saistību izpildes riski vismaz vienā jomā (reģistrācija, deklarāciju iesniegšana, deklarēto datu pilnīgums, deklarēto nodokļu samaksa) un kuriem ir jāuzlabo nodokļu saistību izpildi raksturojošie rādītāji;

C – uzņēmumi, kuri pārkāpumu dēļ ir izslēgti no VID PVN maksātāju reģistra vai VID ir lēmis apturēt to saimniecisko darbību;

N – uzņēmumi, kuri neveic aktīvu saimniecisko darbību, t.i., nerada apmaksātas darbavietas un attiecīgi nemaksā nodokļus;

J – pēdējo sešu mēnešu laikā reģistrētie uzņēmumi.

Uzņēmums, kuram VID būs noteicis reitinga kopējo novērtējumu, no 2024. gada savā EDS profilā varēs aplūkot detalizētu informāciju par savu reitinga kopējo novērtējumu un detalizētu informāciju par nodokļu saistību izpildi raksturojošām rādītāju kopām, kas to veido.

Uzņēmuma reitinga noteikšanai VID izmantos nodokļu maksātāju segmentācijas risinājumu. To VID jau pašlaik izmanto savā darbā un nodrošina, ka uzņēmumiem tiek sniegta individualizēta apkalpošana atbilstoši uzņēmuma nodokļu saistību izpildes līmenim.

Reitinga kopējais novērtējums tiks noteikts, balstoties uz VID rīcībā esošajiem datiem, kas raksturo uzņēmuma nodokļu saistību izpildi. Tai skaitā tiek analizēti:

- uzņēmuma reģistrācijas dati;

- uzņēmuma amatpersonu un īpašnieku iepriekšējā biznesa pieredze;

- nodokļu saistību laicīga deklarēšana;

- nodokļu, nodevu un muitas maksājumu laicīga veikšana, tai skaitā nodokļu parādu esamība un uzņēmuma rīcība to mazināšanai;

- uzņēmumam konstatētie būtiski pārkāpumi nodokļu un muitas jomā;

- atalgojuma līmenis uzņēmumā, tai skaitā salīdzinājumā ar citiem konkrētās nozares profesionāļiem;

- no trešajām pusēm saņemtā informācija, kas liecina par neuzskaitītiem saimnieciskās darbības ieņēmumiem, izvairīšanos no netiešiem nodokļiem vai “aplokšņu algu” esamību uzņēmumā, kā arī citi indikatori, kas ļauj vispusīgi novērtēt uzņēmuma nodokļu saistību izpildi.

EK aicina Latviju ieviest publiskās ziņošanas direktīvu par katru valsti

Raksta autore: Aija Lasmane

2023. gada 20. jūlijā Eiropas Komisija nosūtīja oficiāla paziņojuma vēstules 17 ES dalībvalstīm, t.sk. Latvijai par nepaziņošanu par valsts pasākumiem, ar kuriem to attiecīgajos valsts tiesību aktos pilnībā transponē Direktīvu attiecībā uz ienākuma nodokļa informācijas izpaušanu, ko veic noteikti uzņēmumi un filiāles (2021/2101).

Šī CbCR direktīva nosaka, ka visiem starptautiskiem uzņēmumiem, kas darbojas ES un kuru ieņēmumi pārsniedz EUR 750 miljonus, ir jāpublicē ziņojums par UIN summu, ko tie maksā katrā jurisdikcijā (tostarp informācija par darbinieku skaitu un apgrozījumu katrā valstī).

Attiecīgajām dalībvalstīm ir divi mēneši, lai atbildētu uz oficiāla paziņojuma vēstulēm un pabeigtu to ieviešanu, pretējā gadījumā EK var nolemt ierosināt pārkāpuma procedūru.

Saeimas likumprojektā (2.lasījums) “Informācijas par ieņēmumiem un ienākuma nodokļiem atklāšanas likums” iekļautas tiesību normas, kas izriet no Direktīvas 2021/2101. Līdz ar to attiecībā uz Latviju šis process varētu tikt izbeigts, pieņemot likumu Saeimā.

Grozījumi likumā “Par nodokļiem un nodevām”

Raksta autors: Edgars Hercenbergs

Pieņemti grozījumi likumā “Par nodokļiem un nodevām”, kas stājās spēkā 2023.gada 30.jūnijā.

Galvenās izmaiņas ir sekojošas.

- Tiek likvidētas tematiskās pārbaudes, datu atbilstības pārbaudes, bet ir jauns pārbaudes veids – nodokļu kontrole. Nodokļu kontrole tiks izbeigta ar:

- lēmumu par tās izbeigšanu, ja nebūs konstatēti pārkāpumi,

- noslēdzot vienošanos,

- ar nodokļa rēķina izdošanu, vai

- uzsākot auditu, ja nepieciešams iegūt papildus pierādījumus.

- VID veiks informācijas pirms-pārbaudi, ņemot vēra VID rīcībā esošo informāciju par nodokļu maksātāju, tajā skaitā VID EDS sistēmā un citās sistēmās esošo. Pēc tam, uzsākot nodokļu kontroli, nodokļu maksātājs tiks aicināts izskaidrot VID konstatētās neatbilstības vai labot nodokļu deklarācijas, bet nodokļu maksātājs netiks informēts par VID inspektora darbības plānu (lai varētu saprast ar lietu saistīto procesu utt.), bet būs iespēja piedalīties sanāksmē ar VID pārstāvjiem. Nodokļu kontroli var izbeigt, ja nodokļu maksātājs sniegs pamatotu izskaidrojumu par VID norādītajām neatbilstībām, kam jābūt norādītam lēmumā par nodokļu kontroles procesa izbeigšanu.

- Būs iespējams noslēgt vienošanos ar VID (likuma “Par nodokļiem un nodevām” 41.pants), paredzot iespējas samazināt soda naudas un nokavējuma naudas apmēru atkarībā no veiktās pārbaudes veida (nodokļu kontrole vai audits) un atkarībā no stadijas, kurā noslēgts līgums, sekojošos apmēros (tabulā).

| Vienošanās noslēgšanas stadija | Nodokļu kontrole: samazinājums tikai nokavējuma naudai | Audits: samazinājums soda naudai un/vai nokavējuma naudai |

|---|---|---|

| Pirms lēmuma pieņemšanas | 85% | Visos auditos, t.sk. transfertcenu auditos 100% SN 60% NN PVN atmaksu auditos 60% SN |

| Pēc lēmuma pieņemšanas (līdz apstrīdēšanas vai pārsūdzēšanas termiņa beigām) | 75% | Visos auditos un dabas resursu nodokļa auditos 50% SN un NN Ja nav atkārots pārkāpums un nodokļu maksātājs sadarbojas ar VID Atlikusī SN un 50% NN Ja nav atkārots pārkāpums un nodokļu maksātājs sadarbojas ar VID PVN atmaksas auditos SN 85% |

| Tiesvedības laikā | 55% pirmās instances tiesā 45% apelācijas instancē 35% kasācijas instancē | SN un NN visos auditos: 30% pirmās instances tiesā 20% apelācijas instancē 10% kasācijas instancē Ja nav atkārots pārkāpums un nodokļu maksātājs sadarbojas ar VID PVN atmaksas auditos, SN 65% pirmās instances tiesā 55% apelācijas instancē 45% kasācijas instancē |

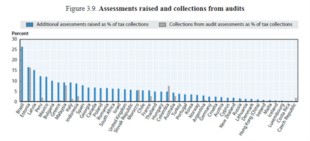

- Praksē uzņēmumi reti slēdz šādas vienošanās, neatkarīgi no % un soda samazinājuma, jo tad ir jāpiekrīt VID uzrēķinam. Tādēļ prognozējam, ka šiem likuma grozījumiem nebūs būtiskas nozīmes. Tādēļ joprojām nodokļu maksātāji gaida, kad VID sāks beidzot praktizēt reālus izlīgumus, vienojoties par uzrēķina pamatotības un apmēra kompromisa modeli. OECD tabulā zemāk redzams, ka VID uzrēķinu uz papīra statistika nav VID glaimojoša un ir tālu no iekasētās realitātes.

- Vienošanos par strīda izbeigšanu nevarēs noslēgt stadijā, kad VID ģenerāldirektors izskata apstrīdēšanas iesniegumu līdz lēmuma pieņemšanai un bezstrīdus piedziņas laikā. Vienošanos varēs noslēgt pirms lēmuma par nodokļu kontroles pabeigšanas vai pirms lēmuma par audita rezultātiem pieņemšanas, vai līdz šo lēmumu apstrīdēšanas termiņa beigām, vai tikai tiesvedības procesa laikā.

- Iesniegums par vienošanos noslēgšanu jāiesniedz VID ģenerāldirektoram. Vienošanos komercsabiedrībai jāizpilda 12 mēnešos, veicot maksājumus 12 daļās.

- Nodokļu maksātājs nedrīkstēs ierosināt noslēgt iepriekšēju vienošanos par kontrolētā darījuma tirgus cenu nodokļu kontroles laikā vienošanās vietā (tas ir šī brīža VID amatpersonu paustais viedoklis). VID pagaidām nav arī atbildes vai noslēdzot vienošanos nodokļu maksātājs drīkstēs pieteikt VID savstarpējas saskaņošanas procedūras uzsākšanu ar citu valsti.

- Jaunais vienošanās veids attiecas uz nodokļu kontrolēm un auditiem, kas uzsākti pēc 2023.gada 30.jūnija.

Papildināts zemu nodokļu vai beznodokļu valstu un teritoriju saraksts, t.sk. ar Krieviju

Raksta autore: Aija Lasmane

2023. gada 1. jūlijā stājās spēkā MK noteikumi „Zemu nodokļu vai beznodokļu valstu un teritoriju saraksts”, tāpēc nodokļu maksātājiem jāpievērš īpašu uzmanību arī darījumiem ar personām, kas atrodas, ir izveidotas vai nodibinātas Britu Virdžīnu salu teritorijā, Kostarikas Republikā, Māršala Salu Republikā un Krievijas Federācijā. Jaunajos MK noteikumos ir iekļauta tieša atsauce uz ES sarakstu un tā regulāru aktualizēšanu, lai novērstu turpmāku regulāru tehnisku grozījumu veikšanu un nodrošinātu pēc iespējas efektīvāku un savlaicīgāku reaģēšanu uz izmaiņām ES sarakstā.

Grozījumi likumā “Par iedzīvotāju ienākuma nodokli” : “Nomad” nodoklis 15%

Raksta autors: Raivis Liberts

Pieņemts jauns likums, kas nosaka ārzemnieka (veicot attālinātu darbu pie darba devēja, kas reģistrēts citā OECD dalībvalstī vai kā attiecīgās valsts pašnodarbinātajam), kas saņēmis ilgtermiņa vīzu (1 + 1 gads), tiesības ienākumam, kas gūts saistībā ar attālināta darba veikšanu, piemērot IIN 15 procentu apmērā. Šo nodokļa likmi piemēro 365 dienu laikā no dienas, kad minētais ārvalstnieks ir kļuvis par Latvijas Republikas rezidentu saskaņā ar likumu “Par nodokļiem un nodevām” (piemēram, deklarējot dzīvesvietu Latvijā).

Grozījumi likumā “Par iedzīvotāju ienākuma nodokli”: maksājumi lauksaimniekiem un lauksaimniecības zemes atsavināšana

Raksta autors: Raivis Liberts

Saskaņā ar jaunajiem likuma nosacījumiem termins “vienotais platību maksājums” ir aizstāts ar terminu “ilgtspēju sekmējošais ienākumu pamatatbalsts”. Saskaņā ar spēkā esošo IIN likuma redakciju, sākot no 2024.gada ar IIN apliekamajā ienākumā jāiekļauj atbalsta summas, kas izmaksātas lauksaimniekiem.

Lai arī turpmāk saglabātu lauksaimniekiem izmaksātā atbalsta atbrīvojumu no IIN, grozījumi IIN likuma Pārejas noteikumi nosaka, ka atbrīvojums būs spēkā arī attiecībā uz saņemto atbalstu 2024. gadā. Pārejas noteikumu 108.punkts ieviests, lai nodrošinātu, ka lauksaimniecības zeme tiktu pārdota tālāk lauksaimniecības produkcijas ražotājam, nevis zemes uzpircējam. Saskaņā ar grozījumiem, atbrīvojums no IIN pienākas jebkuram nodokļu maksātājam, kurš lauksaimniecībā izmantojamo zemi pārdod lauksaimniecības produkcijas ražotājam. Atvieglojumu pagarināšana pēc 2024.gada tiks vērtēta kopsakarā ar plānoto nodokļu reformu.

Pamatnolīgums Sociālajā jomā par pārrobežu attālināto darbu ES, EEZ un Šveicē

Raksta autors: Raivis Liberts

2023.gada 1.jūlijā stājās spēkā pamatnolīgums sociālajā jomā (Līgums) par Regulas Nr. 883/2004 (EK) attiecībā uz pastāvīgo attālināto pārrobežu darbu 16. panta 1. punkta piemērošanu. Šobrīd to ir parakstījušas 10 valstis: Austrija, Beļģija, Čehija, Vācija, Somija, Lihtenšteina, Luksemburga, Nīderlande, Slovākija un Šveice. Līgums nosaka kritērijus, kuriem izpildoties attiecībā uz darbinieku ir piemērojama darba devēja valsts (ja šī valsts parakstījusi Līgumu) sociālās apdrošināšanas sistēma.

Lai to piemērotu ir sekojoši kritēriji:

- Abām valstīm jābūt parakstījušām nolīgumu;

- Attālinātais darbs sastāda mazāk nekā 50% no darbinieka kopēja darba laika.

Lai piemērotu Līguma nosacījumus jāpiesakās uz A1 sertifikātu. Kritēriju pārskatīšana ir kļuvusi aktuāla, ņemot vērā darba tirgus elastīguma un digitalizācijas piegumu, īpaši ņemot vērā pārrobežu attālinātā darba pieaugumu kopš Covid-19 pandēmijas.

Līgums stājas spēkā ar 2023.gada 1.jūliju. Kamēr Latvija nav pievienojusies minētajam Līgumam, sociālās apdrošināšanas sistēmas jomā spēkā ir Regulas Nr. 883/2004 nosacījumi. Tas nozīmē, ka darbiniekam kurš dzīvo Latvijā, bet ir nodarbināts pie darba devēja citā dalībvalstī, tiek piemēroti Latvijas sociālās apdrošināšanas sistēmas nosacījumi, ja Latvijā tiek strādāta būtiska daļa (25%) no darba kopējā laika.

Eiropas Savienības tiesību akti

Igaunijā pieņemts likumprojekts par akcīzes nodokļa likmju paaugstināšanu

Raksta autore: Dace Everte

2023. gada 19. jūnijā Igaunijas parlaments pieņēma likumprojektu par akcīzes nodokļa likmju palielināšanu alkoholam un tabakas izstrādājumiem. Vienlaikus, tika atcelts plānotais akcīzes nodokļa palielinājums speciālā izmantojuma dīzeļdegvielai 2024.-2027. gadā. Sākot no 2024. gada akcīzes nodoklis alkoholam, cigaretēm un smēķējamajai tabakai, tabakas šķidrumiem, cigāriem un cigarillām tiks paaugstināts par 5 % katru gadu nākamos trīs gadus.

Latvijas tiesu prakse

Tiesa kritizē VID likuma gramatisko interpretāciju attiecībā uz uzņēmuma valdes locekļa atlīdzības apmēru

Raksta autors: Oļegs Spundiņš

Šī gada jūlija vidū Administratīvā rajona tiesa izskatīja nodokļu strīdu par uzņēmuma valdes loceklim izmaksāto atlīdzību vienas uzņēmumu grupas ietvaros.

Lietā ir strīds par to, vai ir pamats piemērot norādīto izņēmumu – vai izņēmumā noteikto atlīdzību, kas nav mazāka par 5 minimālajām mēneša darba algām, ir iespējams summēt no atlīdzības, kas gūta vairākās vienas grupas kapitālsabiedrībās kopā.

VID, interpretējot piemērojamo regulējumu, uzskatījis, ka šāda algas summēšana no vairākām kapitālsabiedrībām nav paredzēta. Lietā VID nav sniedzis izvērstāku skaidrojumu par šādas normas interpretācijas iemesliem.

Tiesa secināja, ka interpretācija, kas pieļauj ņemt vērā „citā kapitālsabiedrībā” maksāto algu, ciktāl abas kapitālsabiedrības, t.i. gan pieteicēja, gan sabiedrība, kuras maksātā alga veido normā prasīto atlīdzības apmēru (neatkarīgi no šo sabiedrību skaita), ir vienā uzņēmumu grupā, atbilst normu mērķim, iekļaujas normas plašākajā gramatiskajā interpretācijā un ir privātpersonai labvēlīgāka. Turpretī VID izmantotā šaurā gramatiskā normas interpretācija nesasniedz nekādu tiesiski nozīmīgu vai aizsargājamu labumu. Līdz ar to priekšroka dodama tādai normas interpretācijai, kas pieļauj normā noteikto atlīdzības apmēru summēt arī atlīdzībām, kas saņemtas no vairākām vienas uzņēmumu grupas kapitālsabiedrībām.

Satversmes tiesā ierosināta lieta par izložu un azartspēļu laimestu aplikšanu ar nodokli

Raksta autore: Aija Lasmane

Likuma par IIN 8.panta 3.daļas 20.4 punkts paredz, ka pie fiziskās personas ienākumiem, par kuriem ir jāmaksā nodoklis, tiek pieskaitīti izložu un azartspēļu laimesti, ja šā likuma 9.panta 1.daļas 5.punktā nav noteikts citādi. Savukārt šā likuma 9.panta 1.daļas 5.punkts noteic, ka gada apliekamajā ienākumā netiek ietverti un ar nodokli netiek aplikti izložu un azartspēļu laimesti, ja laimesta (tā vērtības) apmērs (to kopsumma) taksācijas gada laikā nepārsniedz 3000 eiro.

Pieteikuma iesniedzējas izskatīšanā apelācijas kārtībā ir administratīvā lieta, kas ierosināta pēc personas pieteikuma par VID lēmuma atcelšanu. VID konstatēja, ka persona 2019. un 2020.gada apliekamajā ienākumā nav iekļāvis gūto ienākumu no izložu un azartspēļu laimestiem. Tādējādi ar VID lēmumu veiktas izmaiņas pieteicēja ienākumu deklarācijās un noteikts maksājamais IIN. No pieteikuma izriet, ka administratīvajā lietā ir strīds par to, kā nosakāms ar nodokli apliekamais objekts attiecībā uz laimestiem. Pieteikuma iesniedzēja norāda, ka tai, izskatot konkrēto administratīvo lietu, ir jāpiemēro apstrīdētās normas, kas kopā noteic, ka ar nodokli tiek aplikti izložu un azartspēļu laimesti, kuru kopējais apmērs (to kopsumma) taksācijas gada laikā pārsniedz 3000 eiro. Tomēr ar laimesta jēdzienu esot saprotama visa summa, kuru laimēšanas gadījumā spēlētājam izmaksā azartspēles vai izlozes organizētājs, neatkarīgi no spēlētāja iemaksām dalībai spēlē. Tādējādi atbilstoši apstrīdētajām normām varot veidoties arī situācijas, kurās maksājamais nodoklis ir lielāks par laimestu, atņemot izdevumus par dalību spēlē.

Pēc pieteikuma iesniedzējas ieskata, likumdevēja izvēlētie līdzekļi neesot piemēroti apstrīdētajās normās ietvertā pamattiesību ierobežojuma leģitīmā mērķa sasniegšanai, jo atkāpšanās no objektīvā neto principa neesot pamatota, un šādā veidā ienākumi faktiski tiekot aplikti ar nodokli dubultā – par iemaksāto naudu nodoklis jau esot samaksāts, gūstot attiecīgos ienākumus. Tādējādi apstrīdētās normas neatbilstot Satversmes 105.panta pirmajiem trim teikumiem.

Senāts par nekustamā īpašuma nodokli inženierbūvēm

Raksta autore: Aija Lasmane

Senāta Administratīvo lietu departaments atcēla Administratīvās apgabaltiesas spriedumu un nodeva jaunai izskatīšanai lietu par Liepājas valstspilsētas domes aprēķināto nekustamā īpašuma nodokli pieteicējai, kuras īpašumā atrodas inženierbūves – laukumi.

Apgabaltiesa noraidīja pieteikumu par labvēlīgāka administratīvā akta izdošanu, ar kuru Liepājas valstspilsētas domei tiktu uzlikts pienākums samazināt pieteicējai – SIA „X” – aprēķināto nekustamā īpašuma nodokli saistībā ar pieteicējam piederošām inženierbūvēm.

Izskatāmajā lietā ir strīds par nekustamā īpašuma nodokli – vai konkrētie īpašumi, kas ir būvēti kā kraujlaukums, atklāta ceļu būvmateriālu noliktavas laukums un asfalta maisījumu ražotnes produkcijas un izejmateriālu atklātais kravas laukums ir atzīstami par autoceļiem, ielām vai ceļiem likuma “Par nekustamā īpašuma nodokli” izpratnē un līdz ar to tie nav apliekami ar nekustamā īpašuma nodokli.

Senāts konstatēja, ka apgabaltiesa ir kļūdījusies, piešķirot nozīmi tam, ka strīdus objekti pēc būtības neatbilst ielas un ceļa statusam. Senāts spriedumā norāda, ka līdz brīdim, kad 2023.gadā stājās spēkā jaunie uzmērīšanas noteikumi, gan tādi laukumi, kas faktiski ir saistīti ar transporta infrastruktūru, gan tādi, kas faktiski ar to nav saistīti, bija klasificējami kā būvju tips, kas ietilpst grupā „autoceļi, ielas un ceļi”.

Piemērojamās soda naudas individualizācija ir obligāta

Raksta autors: Oļegs Spundiņš

Izskatot nodokļu strīdu Senātā, ņemot vērā Satversmes tiesas spriedumu apturētajā tiesvedībā par soda naudu par nereģistrētu saimniecisko darbību, senatoru kolēģija tiesa atzina, ka soda nauda pieteicējam aprēķināta bez individuāla izvērtējuma. Ievērojot minēto un judikatūrā atzīto, ka tiesai nav kompetences pašai noteikt soda naudas apmēru, tiesa atzina, ka pārsūdzētais lēmums daļā par pieteicējam aprēķināto soda naudu, ir atceļams. Vienlaikus tika atzīts, ka izskatāmajā gadījumā nav pamata piemērot APL normu un uzdot VID no jauna pieņemt sodoša rakstura lēmumu, jo tam nav konstatējama objektīvā nepieciešamība.

Raksta autors: Oļegs Spundiņš

IIN no nekustamā īpašuma realizācijas

Izskatot IIN strīdu, pirmā un apelācijas tiesu instances pieņēma personai nelabvēlīgus spriedumus 2022. gada beigās. Izskatot lietu, Senāts izvirzīja jautājumu par to, vai konkrētajā gadījumā personas (pieteicēja) gūtais ienākums no nekustamā īpašuma realizācijas vispār ir apliekams.

VID un tiesas uzskatīja, ievērojot faktu, ka atcēlējs līgums nodibina jaunu prasījumu, pieteicēja ieguvis nekustamo īpašumu, pamatojoties tieši uz atcēlēju līgumu, secīgi un no tā pārdošanas gūtais ienākums (kapitāla pieaugums) ir apliekams ar IIN, jo atsavinot šo īpašumu, neizpildās likumā noteiktais IIN atbrīvojuma kritērijs (īpašums nav bijis pieteicējas īpašumā ilgāk par 60 mēnešiem).

Senāts neapšaubīja, ka atbilstoši Civillikumam atcēlējs līgums nodibina jaunu prasījumu. Taču nodokļa maksāšanas kontekstā ir jāņem vērā lietā konstatējamo saistību būtība, proti, ka tiek atcelts agrākais atsavināšanas līgums un tiek atjaunota agrākā situācija. Tas nozīmē, ka pieteicēja nevis no jauna iegūst īpašuma tiesības uz nekustamo īpašumu, bet atgūst savas iepriekš jau pastāvējušās īpašuma tiesības.

Ievērojot Senāta apsvērumus, tiesa aprēķināja atsavinātā nekustamā īpašumu turēšanas periodu līdz tā pārdošanas brīdim. Šajā periodā neieskaitot laika posmu, kad īpašums nebija reģistrēts uz pieteicējas vārda. Strīdus īpašums pieteicējas īpašumā ir bijis ilgāk nekā 13 gadus, un, tā kā pieteicēja bija deklarēta šajā īpašumā vairāk par 12 mēnešiem pēc kārtas, īpašuma turēšanas periodā, konkrētajā gadījumā uz pieteicēju attiecas likumā noteiktais atbrīvojums no IIN samaksas.

Atsaka ierosināt kasācijas tiesvedību par nokavētu pārsūdzības termiņu

Raksta autors: Oļegs Spundiņš

Senāts atteica kasācijas tiesvedības ierosināšanu termiņa nokavējuma dēļ. Apgabaltiesas sprieduma sastādīšanas datums – 2023. gada 20. aprīlis, pārsūdzībai noteikts viena mēneša termiņš, tātad 20. maijs, kas ir sestdiena. Kasācijas sūdzību pieteicēja iesniedza pirmdien – 22.maijā. Bet, atbilstoši MK rīkojumam, darba diena no piektdienas, 2023.gada 5.maija, pārcelta uz sestdienu, 2023.gada 20.maijā. Respektīvi, kasācijas sūdzības iesniegšanas termiņa pēdējā diena bija 2023.gada 20.maijs.

Apelācijas sūdzības argumentu ignorēšana un liecinieka nenoklausīšana, Senātā rezultējās ar sprieduma atcelšanu

Raksta autors: Oļegs Spundiņš

Izskatot komersanta kasācijas sūdzību, Senāts konstatēja gan pirmās, gan otrās instances pieļauto paviršību lietas izskatīšanā, kas izpaudās kā VID argumentu atreferēšana spriedumā ar fragmentāru nopratināto liecinieku liecību novērtēšanu.

Šajā lietā Senāts ir diezgan kritiski novērtējis zemāko instanču tiesu darbu, norādot uz vairākiem trūkumiem gan pirmās, gan otrās instances tiesas spriedumos.

Senāts norāda, ka Administratīvās apgabaltiesas spriedumā konstatētie trūkumi rada šaubas par to, ka tiesa ir īstenojusi APL 2.panta 2.punktā minēto mērķi – pakļaut neatkarīgas, objektīvas un kompetentas tiesu varas kontrolei izpildvaras (VID) darbības un ka tiesa pēc būtības ir pārbaudījusi pārsūdzētajā lēmumā izdarīto secinājumu pamatotību.

No apgabaltiesas sprieduma neizriet, ka tiesa būtu pārbaudījusi, vai VID savus secinājumus par strīdus darījumu fiktīvo raksturu un pieteicējas apzinātu iesaisti šādos darījumos pamatoti balstījis uz tā norādītajiem faktiem un apstākļiem un vai šo pierādījumu novērtējums ir pareizs. Apgabaltiesas sprieduma motīvos neatspoguļojas tas, ka tā VID konstatētos apstākļus un izdarītos secinājumus būtu aplūkojusi pieteicējas argumentu kontekstā, kuri ir izteikti par pārsūdzēto lēmumu, kā arī to pierādījumu kontekstā, kuri ir iegūti pēc pārsūdzētā lēmuma pieņemšanas.

Tāpat Senāts secināja, ka no sprieduma, nevar gūt priekšstatu par pieteicējas un tās strīdus sadarbības partnera saimniecisko darbību un parasto darījumu praksi. Līdz ar to nav arī iespējams gūt priekšstatu par apgabaltiesas konstatēto faktu un apstākļu nozīmi, kas pamatā aizgūti no pārsūdzētā lēmuma un kas tiesas ieskatā liecina par darījumu fiktīvo raksturu un to, ka pieteicēja šādos darījumos ir iesaistījusies apzināti. Proti, neredzot saimnieciskās darbības un darījumu prakses kopainu, ir grūti novērtējama atsevišķu faktu neatbilstība saimnieciskajai realitātei jeb to nozīme darījumu īstuma novērtējumā. Piemēram, nenovērtējot parasto darījumu praksi un to, vai darījumos iesaistīto personu skaidrojumi par šo praksi ir atbilstīgi saimnieciskajai realitātei, ir grūti novērtējama arī fakta nozīme par darījumu partneru struktūrvienību neesību vietā, kur tiek piegādāta prece, secinājumā par darījumu fiktīvo raksturu.

Senāts atgādināja, ka tiesai būtu jābūt gatavai uzklausīt arī pieteicējas skaidrojumu par to, cik viena vai otra parādība vai darbība ir atbilstoša saimnieciskajai realitātei, lai secinājumi par to, cik kāda rīcība ar preci (piemēram, loģistikas apsvērumi par preces pārvadāšanu) ir vai nav racionāla no saimnieciskās darbība viedokļa, pārlieku neattālinātos no realitātes un neizrādītos tikai pieņēmumi.

Lai arī tiesai nav a priori jāpieņem, ka liecībās un paskaidrojumos minētais ir neapšaubāms, tomēr tiesa nevar tos atstāt bez ievērības vispār un tai ir jādod savs novērtējums pierādījumiem, kas attiecas uz tiesas izdarītiem secinājumiem kādā jautājumā.

No iepriekš konstatētā un secinātā Senāts atzinis, ka apgabaltiesa ir pieļāvusi procesuālus pārkāpumus apstākļu un pierādījumu vērtējumā, kas rada šaubas par sprieduma tiesiskumu, tostarp attiecībā uz secinājumu, ka pieteicēja apzināti iesaistījusies fiktīvos darījumos.

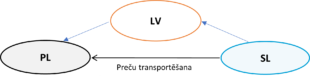

Starpniekuzņēmēju murgi trīsstūrveida darījumos

Raksta autors: Oļegs Spundiņš

Administratīvā rajona tiesa izskatīja nodokļu strīda lietu par Latvijas starpniekuzņēmuma VID auditēto trīsstūrveida darījumu, kurā Latvijas nodokļu maksātājs (Pieteicēja) bija veicis preču iegādi Eiropas Savienības teritorijā no Slovākijas nodokļa maksātāja un realizējis iegādātās preces Polijas nodokļu maksātajam, transportējot preses pa taisno – no Slovākijas uz Poliju.

Šo darījumu Pieteicēja deklarēja kā trīsstūrveida darījumu, norādot preču piegādes PVN (koriģētajās) deklarācijās ar kodu “S”.

VID veiktā audita rezultātā Pieteicējai tika aprēķināts PVN par preču iegādi Eiropas Savienības teritorijā bez tiesībām atskaitīt priekšnodokli.

Neraugoties uz to, ka darījums faktiski ir noticis, un VID tiesā to pēc būtības neapstrīdēja, tomēr konkrētajā gadījumā VID konstatēja, ka Polijas komersants nav veicis PVN samaksu savā dalībvalstī, kā arī faktu, ka Pieteicēja tās izrakstītajā rēķinā Polijas komersantam nebija iekļāvusi norādes par preču saņēmēja pienākumu veikt nodokļa nomaksu – „Nodokļa apgrieztā maksāšana”, kas minēta PVN direktīvā, un kas ļauj nodrošināt, ka piegādes galasaņēmējs ir informēts par savām nodokļa saistībām.

Tiesa norādīja, ka minētais trūkums izrakstītajā rēķinā novedis pie tā, ka konkrētajā gadījumā nevar uzskatīt, ka preču galasaņēmējs (Polijas komersants) ir atbildīgs par nodokļa samaksu savas valsts budžetā kā šo preču saņēmējs PVN direktīvas izpratnē un PVN likuma izpratnē.

Tādējādi, balstoties arī uz Eiropas Savienības Tiesas judikatūru, arī tiesa atzina par būtisku un izšķirošu faktu, ka Pieteicēja nebija iekļāvusi rēķinā norādi par „Nodokļa apgriezto maksāšanu”, kā rezultātā tiesa piekrita VID argumentācijai un nosprieda noraidīt Latvijas komersanta pieteikumu.

Senāts aptur tiesvedību un uzdot prejudiciālu jautājumu EST muitas lietā

Raksta autors: Oļegs Spundiņš

Senāts apturējis tiesvedību muitas strīda lietā starp VID un SIA “X”, un uzdevis EST prejudiciālu jautājumu par pārbaudes apjoma pietiekamību, kas gulstas uz nodokļa maksātāja pleciem, lai atzītu, ka īpašā procedūra ,,uzglabāšana brīvajā zonā” ir pabeigta pareizi.

Strīda būtība – vai pieteicējai, izdodot preces pārvadātājam saskaņā ar iesniegtajām preču pavadzīmēm, uz kurām bija atzīme par muitas preču statusu – Savienības preces, muitas amatpersonas paraksts un muitas kontroles punkta zīmogs, bija tiesības paļauties uz to, ka precēm ir piemērota nākamā muitas procedūra – “laišana brīvā apgrozībā”, un vai secīgi arī bija tiesības pabeigt īpašo procedūru – “preču glabāšanu brīvajā zonā”.

Eiropas Savienības Tiesa

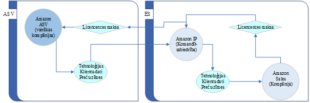

Transfertcenas un ES valsts atbalsts

Raksta autors: Oļegs Spundiņš

Saskaņā ar Eiropas Savienības Tiesas Ģenerāladvokāta viedokli Eiropas Komisija nepamatoti atzina par prettiesisku valsts atbalstu, Luksemburgas valdībai izsniedzot nodokļu noregulējumu (iepriekšēju vienošanos par darījuma tirgus cenu jeb APA) par divu Luksemburgas saistīto sabiedrību autoratlīdzības maksājumiem, kuri atkarīgi no Luksemburgas sabiedrības finanšu radītājiem, jo Ekonomiskās sadarbības un attīstības organizācijas “Transfertcenu vadlīnijas starptautiskajiem uzņēmumiem un nodokļu administrācijām” izmantotas korekti saskaņā ar Luksemburgas normatīvajiem aktiem un ar nodokli apliekamais ienākums nav mākslīgi samazināts.

Lietas apstākļu shēma:

Latvijā arī ir iespējams slēgt APA par divu Latvijas rezidentu kontrolēto darījumu, piemērojot Latvijas normatīvos aktus un izmantojot Ekonomiskās sadarbības un attīstības organizācijas “Transfertcenu vadlīnijas starptautiskajiem uzņēmumiem un nodokļu administrācijām”.

Ģenerāladvokāta viedoklis ir pieejams šeit.

Peļņas daļas PVN režīms mākslas darbiem

Raksta autore: Dace Everte

H ir mākslas darbu tirgotājs, kura juridiskā adrese ir Vācijā, H pārvalda galerijas vairākās Vācijas pilsētās. 2014. gadā viņam tika piegādāti citās dalībvalstīs dzīvojošu mākslinieku mākslas darbi. Šīs piegādes mākslinieku reģistrācijas dalībvalstī tika deklarētas kā no nodokļa atbrīvotas piegādes Kopienas iekšienē. H par tām samaksāja PVN kā par iegādi Kopienas iekšienē. H lūdza Hammas finanšu pārvaldi šīm piegādēm piemērot peļņas daļas režīmu.

Tā kā Vācijas PVN likumā ir paredzēts, ka peļņas daļas režīms nav piemērojams tādas preces piegādei, ko tirgotājs saņem kā preču iegādi ES, ja par preces piegādi tirgotājam ir piešķirts atbrīvojums no nodokļa par piegādēm Kopienas iekšienē pārējā Eiropas Savienības teritorijā. Nodokļu iestāde atteicās apmierināt viņa lūgumu un tādējādi atzina, ka H ir jāmaksā papildu PVN summa.

Strīds nonāca EST, un EST nosprieda, ka PVN summa, ko tirgotājs, kurš ir nodokļa maksātājs, samaksājis par tāda mākslas darba iegādi Kopienas iekšienē, kura vēlākai piegādei tiek piemērots peļņas daļas režīms, ietilpst šīs piegādes nodokļa bāzē.

PVN krāpšana

Raksta autore: Dace Everte

Jau iepriekš esam rakstījuši par Ungārijas lietu Eiropas Savienības Tiesā, kur prasītāja atskaitīja priekšnodokli par precēm, kuras tā iegādājās 2010. gada jūnijā, kā arī laikposmā no 2010. gada novembra līdz 2011. gada septembrim. Nodokļu iestāde 2011. gada decembrī uzsāka pārbaudi.

Pārbaudes beigās nodokļu administrācija secināja, ka daļa no atskaitītā PVN nebija jāatskaita, jo daļa no šajā saistībā iesniegtajiem rēķiniem neatbilda nevienam faktiskam saimnieciskajam darījumam un otra to daļa attiecās uz krāpšanu nodokļu jomā, par kuru prasītāja zināja.

EST tika uzdots jautājums: Vai tiesiskās drošības princips, kā arī efektivitātes princips ir jāinterpretē tādējādi, ka ar tiem tiek pieļauts tāds dalībvalsts tiesiskais regulējums un uz to balstīta prakse, ar kuru tiesai netiek atzīta nekāda rīcības brīvība, saskaņā ar kuru termiņš, kurā izbeidzas nodokļu iestādes tiesības noteikt nodokli, tiek apturēts uz laiku, kamēr notiek pārbaude tiesā, nenosakot apturēšanu kopējā ilguma “griestus” gadījumos, kad viena pēc otras notiek vairākas pārbaudes tiesā?

EST spriedums atzina: tiesiskās drošības un Savienības tiesību efektivitātes principiem nav pretrunā tāds dalībvalsts tiesiskais regulējums un ar to saistītā administratīvā prakse, saskaņā ar kuru PVN jomā termiņš, kurā paredzētas nodokļu iestādes tiesības noteikt šo nodokli, tiek apturēts uz visu pārbaudes tiesā laiku neatkarīgi no tā, cik reižu administratīvā nodokļu procedūra ir jāatkārto pēc šīm pārbaudēm, un neierobežojot kopējo šī termiņa apturēšanas ilgumu, tostarp gadījumā, ja tiesa, kas lemj par attiecīgās nodokļu iestādes lēmumu, kurš pieņemts atkārtotā procedūrā pēc iepriekšēja tiesas nolēmuma, konstatē, ka nodokļu iestāde nav ievērojusi šajā tiesas nolēmumā ietvertos norādījumus.

Pašvaldība kā uzņēmējs

Raksta autore: Dace Everte

Pašvaldības kūrorts, ņemot vērā piemērojamās tiesību normas UIN jomā, ir uzskatāms par komercuzņēmumu.

Pašvaldība iekasē kūrorta nodokli, lai segtu izdevumus, kas radušies, būvējot un uzturot objektus, kuri ir darīti pieejami ārstniecības un atpūtas nolūkā, kā arī šim nolūkam rīkojot pasākumus.

PVN deklarācijās, uzskatot, ka kūrorta nodoklis ir atlīdzība par darbību, kas apliekama ar PVN, proti, par kūrorta izmantošanu, pašvaldība deklarēja atskaitāmo PVN par visiem pakalpojumiem, kas tai tika sniegti iepriekš un kas bija saistīti ar tūrismu. Savukārt nodokļu iestāde uzskatīja, ka pašvaldību, veicot savu darbību, kuras rezultātā tika iekasēts kūrorta nodoklis, nav rīkojusies kā uzņēmēja.

Atbildot uz prejudiciālajiem jautājumiem EST atbilde ir šāda: par “pakalpojumu sniegšanu par atlīdzību” nav uzskatāma situācija, kad pašvaldība nodrošina pieeju kūrorta objektiem, ja tā iekasē noteikta apmēra kūrorta nodokli par katru uzturēšanās dienu no apmeklētājiem, kuri uzturas pašvaldībā, lai gan pienākums maksāt šo nodokli ir saistīts nevis par šo objektu izmantošanu, bet gan par uzturēšanos pašvaldības teritorijā un minētie objekti ir brīvi un bez maksas pieejami visiem.

Advokāta pakalpojumi, darbojoties uzņēmuma valdē

Raksta autore: Dace Everte

Advokāts TP ir vairāku Luksemburgā reģistrētu akciju sabiedrību valdes loceklis. Kā valdes loceklis viņš piedalās lēmumu pieņemšanā par rēķinu vešanu, risku politiku un attiecīgo grupu stratēģiju, un priekšlikumu izstrādāšanu, kas tiek piedāvāti akcionāru sapulcēm. TP pauž viedokli, ka viņa kā valdes locekļa atalgojums neesot jāapliek ar PVN. TP norāda, ka viņa darbība netiekot veikta patstāvīgi, bet gan viņš to veicot kā koleģiālas institūcijas loceklis. Šī darbība pārstāvot juridisko personu, un tāpēc kolektīvi sniegtais pakalpojums esot jāuzskata par tādu, ko sniedz pati sabiedrība.

Nodokļu administrācija piemēroja PVN TP 2019. gadā saņemtajai atlīdzībai par darbību valdē. Ar 2020. gada 23. decembra lēmumu nodokļa uzlikšana tika apstiprināta ar pamatojumu, ka sabiedrības valdes loceklis veic saimniecisko darbību patstāvīgi, jo tā ir ilgstoša un atlīdzība tiek saņemta kā pretizpildījums par veikto darbību.

EST uzdotie jautājumi: Vai Luksemburgā reģistrētas akciju sabiedrības valdes loceklis, kas ir fiziska persona, veic “saimniecisku” darbību PVN direktīvas izpratnē un, konkrētāk, vai šīs personas saņemtais administratora atalgojums ir uzskatāms par atlīdzību, kas ir saņemta kā pretizpildījums par šai sabiedrībai sniegtajiem pakalpojumiem? Vai Luksemburgā reģistrētas akciju sabiedrības valdes loceklis, kas ir fiziska persona, veic savu darbību “patstāvīgi” PVN direktīvas 9. panta un 10. panta izpratnē?

Ģenerāladvokāta viedoklis:

Padomes Direktīvas 2006/112/EK 9. panta 1. punkts, skatīts kopā ar 10. pantu, ir jāinterpretē tādējādi, ka patstāvīgas saimnieciskās darbības esība ir jānosaka, izmantojot tipoloģisko salīdzinājumu. Noteicoša nozīme ir tam, vai pieprasītā visaptverošā vērtējuma ietvaros attiecīgā persona kā tipisks nodokļa maksātājs pati uzņemas ekonomisko risku un vai tai ir sava ekonomiskā iniciatīva, kas ir jāvērtē iesniedzējtiesai.

No juridiskās formas neitralitātes principa izriet, ka fiziska persona, kas ir likumā paredzētas obligātas uzņēmuma institūcijas loceklis un kas par šo darbību institūcijas locekļa statusā saņem atlīdzību, šajā ziņā nevar tikt uzskatīta par patstāvīgi saimnieciski aktīvu.

EST spriedums lietā par “pastāvīgās iestādes” jēdzienu

Raksta autore: Kristīne Erele

Šveicē dibināts uzņēmums, kas reģistrēts kā PVN maksātājs Beļģijā, noslēdza līgumu ar grupas uzņēmumu, kas reģistrēts Beļģijā, par aprīkojuma izmantošanu plastmasas ražošanā. Beļģijas uzņēmums savās telpās veica Šveices uzņēmuma piederošo izejvielu pārstrādi par plastmasas ražošanas izstrādājumiem. Pēc tam Šveices uzņēmums savu gatavo produkciju pārdeva saviem klientiem gan Beļģijā, gan ārpus tās. Papildus Beļģijas uzņēmums nodrošināja arī pakārtotus pakalpojumus – uzglabāto preču pārvaldīšanu, ieteikumus ražošanas optimizēšanai, pārbaudes un novērtējumus, ievēroja Šveices uzņēmuma kvalitātes standartus un procedūras, sniedza atbalstu plānošanas procesā, kā arī muitas nodokļu jomā kā oficiālais importētājs Šveices uzņēmuma vārdā.

Beļģijas nodokļu administrācija, veicot nodokļu revīziju, uzskatīja, ka Šveices uzņēmumam Beļģijā ir pastāvīgā iestāde, tādējādi, pakalpojuma saņēmējs ir Šveices uzņēmuma pastāvīgā iestāde Beļģijā, un Beļģijas uzņēmuma sniegtie pakalpojumi ir apliekami ar Beļģijas PVN.

EST tika uzdots jautājums, vai konkrētajā situācijā Šveices uzņēmumam ir pastāvīgā iestāde PVN Direktīvas izpratnē.

EST norāda, ka:

- fakts, ka Šveices un Beļģijas uzņēmumi ir vienā grupā esoši uzņēmumi, pats par sevi nenozīmē, ka Šveices uzņēmumam Beļģijā ir pastāvīgā iestāde;

- apstāklis, ka pakalpojumu sniedzējs līgumiski apņemas izmantot savu aprīkojumu un personālu tikai attiecīgo pakalpojumu sniegšanai, no EST judikatūras izriet, ka tā nav “pastāvīgā iestāde”, pat ja tai ir tikai viens klients, kas izmanto tās rīcībā esošos tehniskos resursus un cilvēkresursus savām vajadzībām. Ja attiecīgo pakalpojumu sniedzējs joprojām ir atbildīgs par saviem līdzekļiem un sniedz šos pakalpojumus, uzņemdamies risku, pakalpojumu sniegšanas līguma kā tāda sekas, kaut arī šis līgums ir ekskluzīvs, nenozīmē, ka pakalpojumu sniedzēja līdzekļi pārtop par tā klienta līdzekļiem;

- tas, ka pakalpojumu sniedzējs sniedz to saņēmējam arī minētos pakārtotos pakalpojumus, tādējādi atvieglojot saņēmēja saimniecisko darbību, neietekmē jautājumu, vai šim saņēmējam ir pastāvīgā iestāde.

EST secināja, ka uzņēmumam nav pastāvīgā iestāde dalībvalstī, kurā reģistrēts attiecīgo pakalpojumu sniedzējs, ja tam tajā nav piemērotas struktūras cilvēkresursu un tehnisko resursu ziņā, kas varētu veidot šo pastāvīgo uzņēmumu, pat tad, ja pakalpojumu sniedzējs, pildīdams ekskluzīvas līgumiskas saistības, pakalpojumu saņēmēja labā sniedz no uzņēmuma līguma izrietošus pakalpojumus un virkni pakārtotu vai papildu pakalpojumu, kas saistīti ar pakalpojumu saņēmēja saimniecisko darbību šajā dalībvalstī.

EST par īpašo PVN piemērošanas režīmu tūrisma operatora sniegtajiem pakalpojumiem

Raksta autore: Kristīne Erele

Polijas uzņēmums, kas ir PVN maksātājs, piedāvā iespēju rezervēt izmitināšanas pakalpojumus viesnīcās un citās iestādēs ar līdzīgu funkciju, kuras atrodas Polijā un ārvalstīs. Tā kā Polijas uzņēmumam nav pašam savu izmitināšanas iespēju, tas savā vārdā un uz sava rēķina šos izmitināšanas pakalpojumus pērk no citiem PVN maksātājiem, kurus tas pēc tam pārdod tālāk saviem klientiem, kā arī sniedz konsultācijas par izmitināšanas izvēli un palīdzību ceļojuma organizēšanā.

Polijas nodokļu iestāde uzskatīja, ka uzņēmuma sniegto izmitināšanas pakalpojumu tālākpārdošanai nevar piemērot īpašo PVN režīms ceļojumu aģentūrām, jo, lai ceļojumu pakalpojumam jābūt kā kompleksam pakalpojumam, kas ietver ārējo un iekšējo pakalpojumu kopumu, un ir jāsastāv no vairāk nekā viena pakalpojuma. Taču uzņēmuma sniegtie pakalpojumi, kas attiecas tikai uz izmitināšanu, nevar būt ceļojumu pakalpojums, jo tas nav šāds komplekss pakalpojums.

Tomēr EST nosprieda, ka īpašais PVN režīms attiecas uz ceļojumu aģentūras veikto brīvdienu mītnes nodrošināšanu, pat ja šis pakalpojums ietver tikai izmitināšanu.

EST par akcīzes nodokli ogļu iegādēs

Raksta autore: Kristīne Erele

Spānijas uzņēmums, kas nodarbojas ar elektroenerģijas ražošanu, iegādājoties ogles, deklarēja, ka ogles paredzētas tālākai pārdošanai, līdz ar to izmantoja nodokļa atbrīvojumu. Tomēr Spānijas nodokļu administrācija veicot nodokļu revīziju, konstatēja, ka ogļu partijas, kuras uzņēmums deklarēja tālākai pārdošanai, tika izmantotas elektroenerģijas ražošanai, tādēļ šis patēriņš ir uzskatāms par nodokļa iekasējamības gadījumu un akcīzes nodoklis kļūst iekasējams.

Spānijas tiesību akti paredz, ka ogļu nodošana patēriņam, tostarp arī pašpatēriņš, ir apliekams ar akcīzes nodokli.

Spānijas uzņēmums vērsās valsts mēroga tiesā, apstrīdot aprēķinātā nodokļa summas noteikšanas principu, kas tika pamatots uz ogļu augstāko siltumietilpību.

Spānijas tiesa vērsās pie EST ar jautājumu, vai valsts tiesību akti, kas paredz nodokļu uzlikšanu oglēm, kuras izmanto elektroenerģijas ražošanai, atbilst ES tiesību aktiem, ja valsts likumdevējs ir norādījis nodokļa mērķi “vides politiku”, bet nodokļa ieņēmumi netiek novirzīti valsts elektroenerģijas sistēmas izmaksu finansēšanai.

Atbilstoši Direktīvai 2003/96 dalībvalstis atbrīvo no nodokļiem energoproduktus un elektroenerģiju, ko izmanto elektroenerģijas ražošanai, tomēr tās var uzlikt šiem produktiem nodokļus, ņemot vērā vides politiku.

EST sniedza atbildi, ka valsts tiesiskais regulējums, kurā paredzēta nodokļa uzlikšana oglēm, kas tiek izmantotas elektroenerģijas ražošanai, atbilst šajā tiesību normā ietvertajam nosacījumam, saskaņā ar kuru nodoklis ir jāievieš, “ņemot vērā vides politiku”, ja pastāv tieša saikne starp ieņēmumu izmantošanu un attiecīgā nodokļa uzlikšanas mērķi vai ja šis nodoklis, lai arī tam nav budžeta mērķa, attiecībā uz tā struktūru – jo īpaši nodokļa bāzi vai nodokļa likmi – ir izstrādāts tā, lai ietekmētu nodokļu maksātāju rīcību tādā veidā, kas ļauj nodrošināt labāku vides aizsardzību.

PVN par pakalpojumu sniegšanu citā valsts teritorijā

Raksta autore: Dace Everte

EST tiek lūgts risināt jautājumu par pakalpojumu saņēmēja tiesībām atskaitīt priekšnodokli, situācijā, kad pakalpojumi sniegti citas valsts teritorijā, bet darījumam piemērots sniedzēja dalībvalsts PVN.

Tiesai iesniegtajos jautājumos aprakstītā pieteicēja situācija:

- pakalpojuma sniedzējs ir izrakstījis nodokļa rēķinu pakalpojuma saņēmējam, kuru pakalpojuma saņēmējs ir apmaksājis, un pakalpojuma sniedzējs tad atbilstīgi ir pārskaitījis rēķinā norādīto nodokli;

- rēķinā norādītais pakalpojums ir ticis sniegts citā dalībvalstī;

- pakalpojuma saņēmējam tādēļ tiek atteikta priekšnodokļa atskaitīšana valsts teritorijā, jo saskaņā ar likumu valsts teritorijā nekāds nodoklis nav jāmaksā;

- pakalpojuma sniedzējs pēc tam rēķinu koriģē tādā veidā, ka valsts nodoklis rēķinā netiek norādīts, un rēķina kopējā summa tādēļ attiecīgi samazinās norādītā nodokļa apmērā;

- pakalpojuma saņēmējs, maksātnespējas procedūras ietvaros nevar izvirzīt maksājuma prasījumus pakalpojuma sniedzējam,

- citā dalībvalstī līdz šim nereģistrētam pakalpojuma sniedzējam ir iespēja reģistrēties šīs dalībvalsts pievienotās vērtības nodokļa maksātāju reģistrā, tā lai pēc tam pakalpojuma sniedzējs, uzrādot šajā dalībvalstī piešķirto nodokļa maksātāja identifikācijas numuru, varētu pakalpojuma saņēmējam izrakstīt šīs dalībvalsts nodokļa rēķinu, kas pakalpojuma saņēmējam atbilstoši Direktīvā 2008/9/EK (2) paredzētajai īpašajai procedūrai šajā dalībvalstī dotu priekšnodokļa atskaitīšanas tiesības.

Tiesai arī lūgts paskaidrot, vai ir nozīme tam, ka valsts finanšu pārvalde ir atmaksājusi pakalpojuma sniedzējam samaksāto nodokli, pamatojoties uz rēķinā veikto korekciju, lai gan pakalpojuma sniedzējs nav atmaksājis šo nodokli pakalpojuma saņēmējam, jo uzsākta pakalpojuma sniedzēja maksātnespējas procedūra.

PVN interaktīvām tiešraides sesijām internetā

Raksta autore: Dace Everte

EST uzdoti šādi jautājumi par specifisku darījumu kvalifikāciju PVN vajadzībām un pakalpojumu sniegšanas vietu:

- Vai tāda digitālā satura piegāde, ko veido erotiska rakstura interaktīvas sesijas, kuras tiek filmētas un pārraidītas reāllaikā, izmantojot elektroniskos līdzekļus/internetu, un ko nodokļa maksātājs vienā ES dalībvalstī nodrošina citam nodokļa maksātājam citā ES dalībvalstī, ir pakalpojumu sniegšana, kurai ir jāpiemēro vispārīgie noteikumi, saskaņā ar PVN direktīvas 44. pantu, vai piekļuves piešķiršana izklaides pasākumam saskaņā ar PVN direktīvas 53. pantu?

- Kura vieta ir jāuzskata par minēto notikumu faktisko norises vietu, ja sesijas tiek filmētas un pārraidītas reāllaikā, izmantojot elektroniskos līdzekļus/internetu (kā videotērzēšanas darbība), ja fiziskā persona (modelis) un videotērzēšanas studija un tiešraides straumēšanas platforma un fiziskā persona, kas maksā par piekļuvi šiem tiešraides straumēšanas pakalpojumiem (gala lietotājs) atrodas atšķirīgās dalībvalstīs/trešās valstīs?

- Kurā no trim Eiropas Savienības dalībvalstīm būtu jādeklarē un tātad attiecīgi par pakalpojumu sniegšanu jāmaksā pievienotās vērtības nodoklis?

- Kā nodrošināt dubultu darījuma neaplikšanu ar nodokļiem?

Sods par preču neuzrādīšanu muitas kontrolei

Raksta autore: Kristīne Erele

EST ir pieņēmusi lēmumu lietā, kurā Ģenerāladvokāta secinājumi pilnībā atšķiras no galīgā tiesas sprieduma.

Lieta ir saistīta par strīdu starp Rumānijas uzņēmumu (ZZE) un Rumānijas muitas iestādi par šīs iestādes lēmumu piemērot naudas sodu par elektronisko integrālo shēmu neuzrādīšanu muitas kontrolei importa gadījumā.

EST tika uzdots jautājums, vai konkrētajā gadījumā muitas deklarāciju var grozīt, iekļaujot tajā papildu preču daudzumu, kaut arī attiecīgās preces ir jau izlaistas brīvam apgrozījumam. Ja nav atļauts, vai var pieprasīt muitas deklarācijas atzīšanu par nederīgu, ja muitas iestāde jau ir atļāvusi attiecīgās preces izlaist brīvam apgrozījumam?

EST secināja, ka lūgums grozīt muitas deklarāciju nav pieņemams, ja tā mērķis ir grozīt šo deklarāciju, lai to attiecinātu uz preču daudzumu, kas pārsniedz šajā deklarācijā norādīto.

Operatīvākām ziņām lūdzam sekot līdzi mūsu sociālajos tīklos:

Twitter: https://twitter.com/taukacs

LinkedIn: https://www.linkedin.com/in/janistaukacs/

Blogi un podkāsti: https://janistax.substack.com/