Turuülevaateid kajastava “Baltic Private M&A Deal Points Study 2020” kohaselt on Baltimaade M&A turg tegutsemas täies hoos ning kõige aktiivsemalt on omanikke vahetatud just teenindus- ja jaemüügi sektoris.

2010. aastal alguse saanud uuring toimus kuuendat korda. Projekti veavad Balti advokaadibürood – Sorainen, Cobalt, Ellex, Eversheds Sutherland, TGS Baltic ja Walless koostöös Eesti, Läti ja Leedu era- ja riskikapitali assotsiatsioonidega. 2020 uuring jälgis 122 Baltimaade tehingut, millel miinimum tehinguväärtus oli 1 miljon eurot ning mis viidi läbi vahemikus jaanuar 2018 – märts 2020.

IT sihtühingud on asendunud teenindusettevõtetega

Ligi viiendik (18%) uuringuperioodil omandatud sihtühingutest pärinesid teenindussektorist, millele järgnesid jae- ja hulgimüügi- (12%), tootmis- (11%) ning ehitus- ja kinnisvarasektorid (10%). See erineb oluliselt eelmisest korrast, kui valdavaks olid tehnoloogia- (langus 17%-lt aastal 2018 vaid 8%-le aastal 2020) ja energiasektorid (13% vs 6%).

Balti müüjate enamus

Võrreldes eelnevate turuülevaadetega, on valdavaks saanud Balti riikide müüjad, seejuures kõige aktiivsemalt Eestis ja Leedus. Siiski on ülebaltilised eesmärgid langenud kahe aasta taguselt 28%-lt 16%-ni aastal 2020 ning enamik sihtühinguid tegutseb vaid ühes Balti riigis. Enamus sihtühinguid väljaspool Baltimaid on pärit pärit Rootsist, Soomest, Poolast ja Saksamaalt.

Strateegiliste investorite turult väljumine on võrreldes 2018. aasta uuringuga mõnevõrra vähenenud, kuid erakapitali- ja jaeinvestorite väljumine on taas jõudnud nelja aasta tagusele tasemele. Huvitavaks muudab olukorra ka see, et perevalduses olevate äride müümine kasvab edasi.

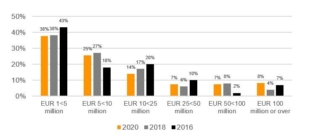

Kui Baltimaade M&A tehingute väärtus püsib tavaliselt 1-10 miljoni euro vahemikus, on kõrgema kui 100 miljoni euro väärtuste megatehingute osakaal praeguseks moodustamaks ligi kümnendikku kõikidest tehingutest.

Tavapäraste Baltimaade M&A tehingute väärtus jääb alla 10 miljoni euro.

Üldiselt on Baltimaade M&A osapooled hakanud rohkem rakendama rahvusvaheliselt tunnustatud tehinguvahendeid, sealhulas hindade kohandamist, MAC-klauslit (olulise kahjuliku mõju klausel) ja vastutuse piiramist (garantii aegumistähtajad, üldised piirmäärad, nõuete künnised). Tehingukinnituste kindlustust kasutatakse Baltimaade M&A tehingute puhul siiski harva.

Covid-järgne turuanalüüs veel tulemas

Kuivõrd vaatlusperiood lõppes Covid-19 piirangute alguspäevil, peaks järgmiste uuringute põhjal selguma, kas pandeemia ka turule materiaalseid muudatusi tekitas.

Baltic Private M&A Deal Points Study 2020 turuuuring on leitav siit.

Salvestuse uuringu esmaesitlusest leiate siit.

Huvi korral on kättesaadav ka varasem uuring Baltic Private M&A Deal Points Study 2018.

Lisaküsimuste puhul võtke ühendust meie Ühinguõiguse, ühinemiste ja ülevõtmiste osakonnaga või projektijuhi, Eesti kontori juhtivpartner Toomas Prangliga.