Latvijas tiesību akti

Transfertcenu regulējums

Raksta autors: Edgars Hercenbergs

Šī gada otrajā pusē paredzams, ka Saeima apstiprinās protokolu, kas groza Latvijas un Vācijas 1997.gada nodokļu konvenciju. Turpmāk Latvijai vai Vācijai būs pienākums veikt atbilstošās peļņas korekcijas (appropriate adjustment) tās komercsabiedrībai, ja attiecīgi Latvija vai Vācija būs veikusi transfertcenu auditu, palielinot savā jurisdikcijā esošas saistītās komercsabiedrības peļņu, kas ietekmē otrās valsts saistītās komercsabiedrības peļņu. Informācija par grozījumiem pieejama šeit.

Minētie grozījumi būs aktuāli praktiskā ziņā divu iemeslu dēļ. Pirmkārt, patlaban Vācijas transfertcenu pārbaudēs nereti pieprasīts, lai Vācijas komercsabiedrība un Latvijas komercsabiedrība koriģē cenas, pašām izdarot labojumus finanšu pārskatos, neveicot oficiālu savstarpējās saskaņošanas procedūru un pakļaujot sevi audita riskam. Līdz ar to turpmāk neliela apmēra un vienkāršos gadījumos Latvijas VID varētu akceptēt peļņas Latvijas komercsabiedrībā korekcijas bez savstarpējās saskaņošanas procedūras. Otrkārt, tā kā Latvijas normatīvajos aktos nav paredzēta kārtība, kā koriģēt Latvijas komercsabiedrības peļņu šādos gadījumos, neradot audita riskus, būs praktiski izaicinājumi komunikācijā ar Latvijas VID, lai panāktu atbilstošās korekcijas.

Publiskojamā UIN pārskata regulējuma izstrāde nav oficiāli uzsākta

Raksta autors: Edgars Hercenbergs

Saskaņā ar Eiropas Savienības direktīvu Nr.2021/2101 Latvijai līdz 2023.gada 22.jūnijam ir jāizdod normatīvais akts, kas transponē šīs direktīvas normas, lai publiskotu detalizētu starptautisku UIN informāciju. Direktīvas teksts pieejams šeit. Finanšu ministrija attiecīgu tiesību aktu projektu nav iesniegusi Ministru kabinetā, pēc mūsu rīcībās esošās informācijas – šāds tiesību akts vēl pat nav sagatavots. Regulējumam jābūt piemērojamam ne vēlākais kā no 2024.gada 22.jūnija. Neskatoties uz Latvijas praksi, Lietuvā attiecīgā regulējuma izstrāde ir uzsākta 2023.gada 23.martā.

Par starptautiskā līguma spēka zaudēšanu

Raksta autore: Aija Lasmane

Ārlietu ministrija 2023. gada 10. maijā informējusi, ka 2024.gada 1.janvārī spēku zaudēs Latvijas valdības un Krievijas valdības līgums par nodokļu dubultās uzlikšanas un nodokļu nemaksāšanas novēršanu attiecībā uz ienākuma un kapitāla nodokļiem.

Jau iepriekš informējām, ka no 2022. gada 16. maija Latvija vienpusēji apturēja Latvijas un Krievijas ienākuma un kapitāla nodokļu konvencijas piemērošanu. Nodokļu konvenciju bija paredzēts apturēt līdz brīdim, kad Krievijas Federācija izbeigs starptautisko tiesību pārkāpumus attiecībā uz Ukrainu, tajā skaitā izvedīs savus bruņotos spēkus no Ukrainas teritorijas un pilnībā atjaunos Ukrainas teritoriālo integritāti un suverenitāti atbilstoši starptautisko tiesību prasībām, un pilnībā atlīdzinās Ukrainai par jau izdarītajiem starptautisko tiesību pārkāpumiem. Atbildot uz šo, Krievija paziņoja par to, ka attiecīgā konvencija zaudējusi spēku.

Pieņemti grozījumi Komerclikumā par reorganizācijām un dividenžu sadales kārtību

Raksta autore: Aija Lasmane

Saeima 11.maijā trešajā – galīgajā – lasījumā pieņēma grozījumus Komerclikumā, kas uzlabo un vienkāršo komercsabiedrību reorganizācijas procesu gan nacionālā, gan pārrobežu līmenī. Likums pilnveido kapitālsabiedrību pārrobežu apvienošanas kārtību un ievieš divus jaunus pārrobežu reorganizācijas veidus – pārrobežu sadalīšana un pārrobežu pārveidošana –, kā arī uzlabo un vienkāršo nacionālo reorganizācijas procesu, piemēram, ja SIA tiek pārveidota par AS.

Tāpat likums veicina starptautiskās labās prakses pārņemšanu, paredzot no komercdarbības vides izslēgt citās Eiropas Savienības dalībvalstīs sodītas personas un pārskatīt kapitālsabiedrību padomes lomu, kompetenci un pārraudzības funkcijas.

Ar grozījumiem ir pilnveidota arī dividenžu sadales kārtība – turpmāk kapitālsabiedrības dalībnieki dividendes varēs sadalīt ne tikai ievērojot proporcionalitātes principu, bet arī vienojoties par to sadales kārtību. Tāpat ir mazināts slogs biržā kotētajām sabiedrībām, samazinot šobrīd likumā noteikto minimālo valdes un padomes locekļu skaitu.

Likums stiprina arī mazākuma akcionāru tiesību aizsardzības mehānismu, paredzot sabiedrībai pienākumu celt prasību pret sabiedrības dibinātājiem, valdes vai padomes locekļiem vai revidentu, ja to pieprasa dalībnieku mazākums, kura līdzdalība pamatkapitālā nav mazāka par 100 000 eiro.

Paaugstina reprezentatīvu uzņēmumu vieglo automašīnu vērtības slieksni

Raksta autore: Aija Lasmane

Saeima 27.aprīlī galīgajā lasījumā pieņēma par steidzamiem atzītos grozījumus Uzņēmumu ienākuma nodokļa likumā, paaugstinot reprezentatīvas automašīnas vērtības slieksni. Līdz šim šādu automašīnu vērtības slieksnis bija 50 tūkst. eiro apmērā, un ar grozījumiem tas palielināts līdz 75 tūkst. eiro + PVN. Jaunās vērtības slieksnis attieksies uz uzņēmumu automašīnām, kas iegādātas pēc šī gada 1.jūnija.

Pieņemti grozījumi Dabas resursu nodokļa likumā – par saules paneļu ievešanu LV

Raksta autore: Kristīne Erele

Viena no izmantotākajām enerģijas ražošanā un patēriņa ziņā tirgū strauji augošām precēm ir fotoelementu (saules) paneļi, invertori, kā arī elektriskie akumulatori fotoelementu paneļu saražotās strāvas uzkrāšanai.

Šobrīd dabas resursu nodokļa (DRN) maksātājam ir jānodrošina Latvijas tirgū pirmo reizi laisto iekārtu, kas atbilst elektrisko un elektronisko iekārtu definīcijai, un bateriju un akumulatoru reģistrāciju, uzskaiti, kā arī jāveic šo iekārtu un bateriju un akumulatoru atkritumu apsaimniekošanas nodrošināšana.

Vērtējot saules paneļu dzīves ciklu, to paredzamais ekspluatācijas laiks ir 20-25 gadi, savukārt akumulatoru saules paneļu saražotās strāvas uzkrāšanai paredzamais ekspluatācijas laiks ir 10 gadi. Neskatoties uz to, jau šobrīd atbilstoši normatīvajiem aktiem faktiski savākto un apsaimniekoto atkritumu daudzums aprēķināms procentuāli no šobrīd Latvijas tirgū laistajām iekārtām.

Likumprojekts nosaka, ka elektriskie akumulatori fotoelementu paneļu saražotās strāvas uzkrāšanai, fotoelementu paneļi un invertori ir DRN objekti un klasificēti kā videi kaitīga prece:

- fotoelementu paneļi un invertori – DRN likuma 6.pielikuma 3.tabulas 4.2.kategorijas liela izmēra iekārtas, kurai piemērojama DRN likme ir 3 EUR/ kg;

- elektriskie akumulatori fotoelementu paneļu saražotās strāvas uzkrāšanai – DRN likuma 6.pielikuma 1.tabulas 2.4.kategorijas elektriskie akumulatori, kuriem piemērojamā DRN likme ir 17,03 EUR/kg.

Likumprojekts stājās spēkā nākamajā dienā pēc tā izsludināšanas, t.i. 2023.gada 1.jūnijā.

Izmaiņas uzņēmumu vieglo transportlīdzekļu nodokļa (UVTN) likmēs

Raksta autore: Kristīne Erele

2023. gada 1. jūlijā stājas spēkā grozījumi Transportlīdzekļa lietošanas nodokļa un uzņēmumu vieglo transportlīdzekļu nodokļa likumā. Likuma grozījumi paredz, ka UVTN likmes tiks noteiktas pamatojoties uz dzinēja maksimālo jaudu, nevis kā līdz šim no transportlīdzekļa motora tilpuma. Grozījumu mērķis ir arī ieviest labvēlīgāku UVTN režīmu hibrīdauto.

Šobrīd UVTN tiek maksāts par 4 motora tilpuma grupām, ja automašīna pirmo reizi reģistrēta pēc 2005. gada 1. janvāra. Nodoklis svārstās no 31 EUR mēnesī automašīnām, kuru dzinēja tilpums nepārsniedz 2000 cm3, līdz 82 EUR mēnesī, ja dzinēja tilpums pārsniedz 3000 cm3. Šis nodokļu režīms attiecas arī uz hibrīdauto. Nodoklis par elektriskajiem transportlīdzekļiem ir 10 EUR mēnesī un 49 EUR mēnesī par visiem pārējiem transportlīdzekļiem, kas atbilst prasībām.

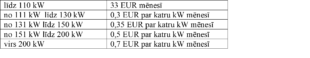

No 2023. gada 1. jūlija automašīnām, kas pirmo reizi reģistrētas pēc 2009. gada 1. janvāra, UVTN būs jāmaksā, pamatojoties uz dzinēja maksimālo jaudu kilovatos (kW) šādi:

Turklāt Latvija paaugstinās UVTN elektriskajiem transportlīdzekļiem līdz 15 EUR mēnesī. Saskaņā ar grozījumiem UVTN par hibrīdauto būs fiksēta nodokļa likme, t.i., 25 EUR mēnesī, bet par visiem pārējiem transportlīdzekļiem – EUR 60 mēnesī.

Saskaņā ar VID skaidrojumiem UVTN maksātājs, kas līdz 2023. gada 30. jūnijam UVTN ir samaksājis par visu taksācijas periodu vai daļēji, UVTN starpību, kas veidojas pēc 2023. gada 1. jūlija, būs jāsamaksā pirms kārtējās tehniskās apskates.

Grozījumi Pievienotās vērtības nodokļa likumā

Raksta autore: Kristīne Erele

Likumprojekts ir izstrādāts, lai pārņemtu prasības, kas noteiktas ES Direktīvas 2020/284 ar ko groza Direktīvu 2006/112/EK attiecībā uz konkrētu prasību ieviešanu maksājumu pakalpojumu sniedzējiem.

Grozījumi paredz pienākumu maksājumu pakalpojumu sniedzējiem veikt uzskaiti, glabāt un sniegt informāciju VID par maksājumu saņēmējiem un pārrobežu maksājumiem ar mērķi novērst izvairīšanos no PVN nomaksas pārrobežu darījumos. Maksājumu pakalpojumu sniedzējam būs pienākums veikt maksājumu saņēmēju un pārrobežu maksājumu detalizētu uzskaiti attiecībā uz maksājumu pakalpojumiem, ja kalendārā ceturkšņa laikā maksājumu pakalpojumu sniedzējs vienam un tam pašam maksājuma saņēmējam ir sniedzis vairāk nekā 25 pārrobežu maksājumu pakalpojumus.

Pienākums attieksies uz maksājumu pakalpojumu sniedzējiem, kas noteikti Maksājumu pakalpojumu un elektroniskās naudas likumā. Informācijas apmaiņa ar citām dalībvalstīm ļaus analizēt datus par pārrobežu darījumiem, atklāt un kontrolēt krāpnieciskus uzņēmumus un apkarot pārrobežu krāpšanu PVN jomā e-komercijā, tādējādi mazinot PVN zaudējumus dalībvalstīs un nodrošinot vienlīdzīgu konkurenci. Likumprojekta paredzamais spēkā stāšanās termiņš ir 2024.gada 1.janvāris (līdz ar Direktīvas 2020/284 stāšanos spēkā).

Saeima 1.lasījumā pieņēma grozījumus likumā “Par valsts sociālo apdrošināšanu”

Raksta autors: Raivis Liberts

2023.gada 25.maija Saeimas sēdē 1.lasījumā atbalstīja grozījumus likumā “Par valsts sociālo apdrošināšanu”. Likumprojekta mērķis ir nodrošināt juridisku skaidrību un aktualizēt spēkā esošās redakcijas attiecībā uz personām, kuras saņem vecāku pabalstu, attiecībā uz minimālo obligāto iemaksu veikšanu (personu loku, par kurām nav jāveic šīs iemaksas, iemaksu veikšanas un pārrēķinu veikšanas termiņiem) un to administrēšanas kārtību, kā arī attiecībā uz darba samaksas izmaksas kārtību, ja to veic persona, kura darba devējam ir nodevusi pilnīgu vai daļēju līgumsaistību izpildi.

Grozījumi likumā “Par iedzīvotāju ienākuma nodokli”

Raksta autors: Raivis Liberts

2023.gada 11.maija Saeimas sēdē nolemts grozījumu likumprojektu nodot Saeimas Budžeta un finanšu (nodokļu) komisijai. Grozījumi nepieciešami, jo sākot ar 2023.gadu ir mainījušies Ministru kabineta noteikumi, kas regulē kārtību kādā piešķir un administrē tiešos maksājumus lauksaimniekiem. Saskaņā ar jaunajiem nosacījumiem termins “vienotais platību maksājums” ir aizstāts ar terminu “ilgtspēju sekmējošais ienākumu pamatatbalsts”, tāpēc grozījumi precizē IIN likuma 11.12 panta trešās daļas ievaddaļu.

Saskaņā ar spēkā esošo IIN likuma redakciju, sākot no 2024.gada ar IIN apliekamajā ienākumā jāiekļauj atbalsta summas, kas izmaksātas lauksaimniekiem. Lai arī turpmāk saglabātu lauksaimniekiem izmaksātā atbalsta atbrīvojumu no IIN, grozījumi IIN likuma Pārejas noteikumu 94.punktā nosaka, ka atbrīvojums būs spēkā arī attiecībā uz saņemto atbalstu 2024., 2025., 2026. un 2027. gadā.

Grozījumi IIN likuma Pārejas noteikumu 108.punktā līdz 2027.gada 31.decembrim pagarina laika posmu, kurā netiek piemēroti IIN likuma 11.7 panta trešās daļas 3.punktā noteiktie kritēriji, kuriem izpildoties ar IIN netiek aplikts ienākums no lauksaimniecības zemes atsavināšanas darījumiem. Pārejas noteikumu 108.punkts ieviests, lai nodrošinātu, ka lauksaimniecības zeme tiktu pārdota tālāk lauksaimniecības produkcijas ražotājam, nevis zemes uzpircējam. Saskaņā ar grozījumiem, atbrīvojums no IIN pienākas jebkuram nodokļu maksātājam, kurš lauksaimniecībā izmantojamo zemi pārdod lauksaimniecības produkcijas ražotājam.

ES tiesību akti

Uzmanības centrā kriptoaktīvi: ES Padome piekrīt DAC8, pieņem MiCA, padarīs pārskaitījumus izsekojamus

Raksta autore: Aija Lasmane

2023. gada 16. maijā Eiropas Savienības Padomes Ekonomikas un finanšu padomes (ECOFIN) sanāksme panāca vienošanos par Eiropas Komisijas ierosinātajiem grozījumiem Administratīvās sadarbības direktīvā (2011/16) DAC8 priekšlikumā. DAC8 grozījumi ietver to aktīvu un ienākumu posteņu darbības jomas paplašināšanu, uz kurām attiecas obligātā automātiskā informācijas apmaiņa, jo īpaši, iekļaujot kriptoaktīvus, kas jānodrošina kriptoaktīvu pakalpojumu sniedzējiem. Eiropas Parlaments plāno balsot par savu atzinumu 2023. gada 10. jūlijā plenārsēdē (orientējošais datums).

Turklāt tajā pašā ECOFIN sanāksmē Padome pieņēma šādus jaunus noteikumus:

- par kriptoaktīvu tirgiem (MiCA), apvienojot kriptoaktīvus, kriptoaktīvu emitentus un kriptoaktīvu pakalpojumu sniedzējus vienotā, saskaņotā regulējumā. Šo noteikumu pieņemšana Padomē ir attiecīgā likumdošanas procesa pēdējais posms;

- par informāciju, lai novērstu nelikumīgi iegūtu līdzekļu legalizācijas novēršanas noteikumu apiešanu, izmantojot kriptovalūtas, jo īpaši pieprasot, lai kriptoaktīvu nodrošinātāji apkopo un dara pieejamu informāciju par kriptovalūtu pārvedumu sūtītāju un saņēmēju, tādējādi nodrošinot to izsekojamību.

Eiropas Komisija pieņem DAC7 īstenošanas regulu par informācijas apmaiņu ar trešām valstīm

Rkasta autors: Edgars Hercenbergs

Eiropas Komisija 2023. gada 13. aprīlī pieņēma 2011. gada Administratīvās sadarbības direktīvas grozījumu direktīvas (2021/514) (DAC7) atsevišķu noteikumu īstenošanas regulu attiecībā uz informācijas novērtēšanu un līdzvērtības noteikšanu nolīgumā starp dalībvalsts un trešās valsts jurisdikcijas kompetentajām iestādēm. Informācija par regulu atrodama šeit.

Ar pieņemto regulu ir noteikti kritēriji, lai novērtētu un noteiktu, vai ārpussavienības jurisdikcijas valsts tiesību akti un nolīgums starp dalībvalsts un ārpussavienības jurisdikcijas kompetentajām iestādēm nodrošina, ka informācija, kas automātiski jāsaņem minētajai dalībvalstij, attiecas uz darbībām, kas ietilpst DAC darbības jomā, un ir līdzvērtīga informācijai, kas ir nepieciešama saskaņā ar DAC ziņošanas noteikumiem. Jo īpaši Īstenošanas regulā ir noteikti kritēriji, lai novērtētu attiecīgās definīcijas, kā arī lai novērtētu uzticamības pārbaudes procedūras, ziņošanas prasības, noteikumus un administratīvās procedūras. Ja kritēriji ir izpildīti, automātiski apmaināmā informācija tiek uzskatīta par līdzvērtīgu. Īstenošanas regula stāsies spēkā 20 dienas pēc tās publicēšanas Eiropas Savienības Oficiālajā Vēstnesī.

Latvijas tiesu spriedumi

Tiesa aptur VID mēģinājumu ieviest ES neeksistējošu PVN principu

Raksta autors: Oļegs Spundiņš

Kārtējo VID nelabvēlīgu spriedumu ir pieņēmusi Administratīvā tiesa 2. instancē. Strīda būtība lietā ir bijusi par PVN 0% likmes piemērošanas pamatotību preču realizācijas darījumos ES teritorijā.

Neraugoties uz nu jau stabilu Senāta un EST judikatūru PVN 0% likmes piemērošanas strīdos, VID joprojām nekorekti interpretē šajā jomā piemērojamo tiesu praksi. VID interpretē kādā Senāta spriedumā norādīto PVN sistēmas funkcionēšanas būtību (PVN maksā tikai galapatērētājs), ka PVN 0% likmi var piemērot tikai tad, ja prece piegādāta galapatērētājam. Šāda VID izpratne par PVN sistēmas piemērošanu nonāktu acīmredzamā pretrunā ne tikai ar likuma tekstu, bet arī ar pašu PVN sistēmu un jo īpaši neitralitātes principu, kas prasa, lai nodokļu maksātājam, kas nav galapatērētājs, principā nebūtu jānes šī nodokļa nasta.

Administratīvā apgabaltiesa, atsaucoties uz Senāta praksi atgādina, ka PVN 0% piemērošanas priekšnosacījumi ir:

- tiesības ar preci rīkoties kā īpašniekam ir nodotas pircējam;

- pārdevējs pierāda, ka preces ir nosūtītas vai transportētas uz citu dalībvalsti un ka pēc šīs nosūtīšanas vai transportēšanas prece faktiski ir izvesta no piegādes dalībvalsts teritorijas.

Savukārt, pārbaudot šo priekšnosacījumu iestāšanos, ir jāskata viss darījumu dokumentu kopums, proti, gan pārvadāšanas dokumenti, gan arī rēķins un citi darījuma dokumenti, kopsakarā arī ar pārējiem lietā gūtajiem pierādījumiem, pārbaudot vai ir konstatējama pieteicējas ļaunprātība. Konkrētajā lietā strīdus darījumu dokumenti apliecina preču nosūtīšanu uz citām ES dalībvalstīm un preču īpašumtiesību pāreju pircējiem. Tāpat no VID iesniegtajiem pierādījumiem nav konstatējams, ka pieteicēja zināja vai tai vajadzēja zināt par tās darījumu partneru iespējamu saistību ar nodokļa sistēmas ļaunprātīgu izmantošanu.

ES tiesas spriedumi

Jautājums EST par kredīta piešķiršanas un kredīta starpniecības definīciju

Raksta autore: Dace Everte

PVN direktīva nosaka: no PVN atbrīvo kredīta piešķiršanu un kredīta starpniecību, kā arī kredīta pārvaldi, ko veic persona, kura piešķir kredītu. Lietā iesniedzējtiesa lūdz EST sniegt atbildi uz jautājumu – vai šis atbrīvojums ir arī piemērojams komisijas maksai, kas pēc likuma pienākas kreditoram par ieķīlātas mantas pārdošanu? Vai var uzskatīt ka ieķīlātas mantas pārdošana, ja aizņēmējs pārtrauc atmaksāt aizdevumu, ir papildu pakalpojums kreditora sniegtajiem pakalpojumiem (kreditēšana pret ķīlu)?

EST skaidro lietotu automašīnu un to vraku pārdošanu – kad tās ir ‘lietotas preces’

Raksta autore: Dace Everte

IT ir reģistrēts kā PVN maksātājs saistībā ar lietotu transportlīdzekļu un to vraku pārdošanu. Šīs darbības ietvaros viņš no apdrošināšanas uzņēmumiem iegādājās norakstītus transportlīdzekļus un pēc tam pārdeva tos tālāk trešajām personām kā vrakus vai “detaļām”.

Nodokļu administrācija veica IT pārbaudi, kuras rezultātā nolēma no peļņas daļas režīma izslēgt rēķinus, kuros ir minēti vārdi “transportlīdzekļi, kuri pārdoti detaļām”, vai rēķinus attiecībā uz vrakiem.

EST tika uzdots jautājums: vai PVN direktīva ir jāinterpretē tādējādi, ka nolietoti mehāniskie transportlīdzekļi, kurus nolietotu transportlīdzekļu un transportlīdzekļu vraku pārdošanas uzņēmums ir iegādājies no personām, kas minētas direktīvas 314. pantā, un kurus ir paredzēts pārdot “detaļām”, šīs detaļas no tiem nedemontējot, ir “lietotas preces” šīs tiesību normas izpratnē?

EST atbilde: galīgi nolietoti mehāniskie transportlīdzekļi, kurus uzņēmums iegādājies no šīs direktīvas 314. pantā minētajām personām un kurus paredzēts pārdot “detaļām”, bet detaļas nav demontētas, ir lietotas preces, ja:

- tajos joprojām ir detaļas, kuras saglabā tādu pašu funkcionalitāti, kāda tām piemīt, kad tās ir jaunas, tāpēc tās var izmantot bez pārveidojumiem vai pēc remonta, un

- ir pierādīts, ka šie transportlīdzekļi joprojām atrodas tajā pašā ekonomiskajā apritē, kādā tie bija, jo to detaļas tiek izmantotas turpmāk.

Fiksēts naudas sods 20 % apmērā no PVN nav pretrunā PVN direktīvai

Raksta autore: Dace Everte

Sabiedrība C, kuras juridiskā adrese ir Beļģijā un kura darbojas galdniecības un stiklošanas nozarē, cēla prasību tiesā par trim Beļģijas nodokļu iestādes lēmumiem, kuri paziņoti attiecīgi 2018. gada janvārī un martā un ar kuriem šai sabiedrībai tika noteikti ar nodokļiem saistīti naudas sodi.

No 2013. gada jūnija C nav sniegusi periodiskas PVN deklarācijas un Beļģijas nodokļu iestāde vispirms sagatavoja protokolu par nodokļu uzlikšanu par 2013. gadu, ko tā paziņoja C. Pēc tam 2016. gada augustā tika veikta C grāmatvedības pārbaude. Tā kā par 2014. un 2015. gadu nebija iesniegtas PVN deklarācijas, Beļģijas nodokļu iestāde par šiem gadiem veica nodokļu uzlikšanu pēc savas ierosmes. Visbeidzot, 2017. gadā konstatējusi, ka C nav iesniegusi visas vajadzīgās periodiskās deklarācijas un nav samaksājusi maksājamo PVN, Beļģijas nodokļu iestāde 2018. gadā pieņēma trīs minētos lēmumus.

C deklarāciju neiesniegšanu attaisno ar to, ka Beļģijas nodokļu iestāde tai bija atteikusies piemērot PVN parādu dzēšanas plānu. Tā it īpaši apstrīd naudas sodu apmēru, kas atbilst 20 % no PVN summas, kura bija jāmaksā pirms atskaitāmā PVN ņemšanas vērā. Naudas sodu aprēķināšanas nolūkā šai iestādei esot bijis jāņem vērā PVN summa, kas tai faktiski būtu bijusi jāsaņem, proti, PVN summa pēc atskaitāmā PVN ņemšanas vērā.

C ir sodīta par to, ka nav izpildījusi pienākumu deklarēt un samaksāt PVN. Šis pienākums esot būtisks PVN sistēmas darbībai, kurā nodokļa maksātājam ir nodokļa iekasētāja loma. No klientiem saņemto PVN neieskaitīdama valsts kasē, C esot izmantojusi priekšrocību, radot kaitējumu valsts kasei. Turklāt naudas sodi veidojot tikai 20 % no PVN summas, kas būtu bijusi jāsamaksā. Pēdējā minētajā aspektā tiesības uz nodokļa atskaitīšanu esot iespēja, ko nodokļa maksātājs var izmantot, atskaitāmo PVN iekļaujot savās periodiskajās deklarācijās.

EST uzdotie jautājumi ir par to, vai šāda situācija un vietējais regulējums atbilst PVN direktīvai un tās pamatprincipam – PVN neitralitātei.

EST nosprieda: PVN direktīva, samērīguma un nodokļu neitralitātes principi pieļauj tādu valsts tiesisko regulējumu, saskaņā ar kuru pienākuma deklarēt un valsts kasē iemaksāt PVN neizpilde tiek sodīta ar fiksētu naudas sodu 20 % apmērā no PVN, kas būtu bijis jāmaksā pirms atskaitāmā PVN ņemšanas vērā, ar nosacījumu, ka iesniedzējtiesa veic vajadzīgās pārbaudes saistībā ar pamatlietā uzliktā naudas soda samērīgumu.

Sociālās aprūpes pakalpojumu sniedzēja statusu jāpārbauda, kur tie sniegti

Raksta autore: Dace Everte

M ir reģistrēta kā PVN maksātāja Bulgārijā, tā ir reģistrēta Sociālās palīdzības aģentūrā kā sociālo pakalpojumu sniedzēja un tai ir reģistrācijas apliecības attiecībā uz individuālo palīdzību, sociālo palīdzību un palīdzību veciem cilvēkiem to dzīvesvietās.

M sniegto pakalpojumu saņēmēji ir veci cilvēki, kas dzīvo Vācijā un Austrijā. Atbilstoši līgumiem, kas noslēgti starp šo sabiedrību un tās klientiem, sniegtie pakalpojumi izpaužas kā medicīniskās aprūpes nodrošināšana un aprūpe mājās. M klientus novirza Vācijā vai Austrijā reģistrēta aģentūra, kura ir atbildīga par klientu atrašanu.

Bulgārijas nodokļu iestādes uzskatīja, ka tā kā M sniegtie pakalpojumi faktiski tika sniegti Vācijas un Austrijas teritorijā, lai varētu atsaukties uz atbrīvojumu no PVN, šai sabiedrībai bija jāiesniedz pierādījumi, kas atbilstoši Vācijas un Austrijas tiesību aktiem apliecina šo dalībvalstu teritorijā sniegto pakalpojumu sociālo raksturu. Tā kā pierādījumi netika iesniegti, nodokļu iestāde par pakalpojumiem aprēķināja PVN.

EST nosprieda:

- sociālo pakalpojumu sniegšana fiziskām personām, kuras dzīvo dalībvalstī, kas nav tā dalībvalsts, kurā pakalpojumu sniedzējs veic uzņēmējdarbību, var tikt atbrīvota no nodokļa saskaņā ar šo tiesību normu un šajā ziņā nav nozīmes tam, ka minētais pakalpojumu sniedzējs ir izmantojis šajā citā dalībvalstī reģistrētu sabiedrību, lai sazinātos ar saviem klientiem;

- tad, ja sabiedrība sniedz sociālos pakalpojumus fiziskām personām, kas dzīvo nevis tajā dalībvalstī, kurā šī sabiedrība veic uzņēmējdarbību, bet citā dalībvalstī, šo pakalpojumu raksturs un šīs sabiedrības pazīmes, lai noteiktu, vai šie pakalpojumi ietilpst jēdzienā “pakalpojumu sniegšana, kas ir cieši saistīti ar sociālo aprūpi un sociālo nodrošināšanu, ko veic struktūra, kuru attiecīgā dalībvalsts atzinusi par sociālās labklājības struktūru” šīs tiesību normas izpratnē, ir jāpārbauda saskaņā ar tās dalībvalsts tiesību aktiem, kurā šī sabiedrība veic uzņēmējdarbību (tātad – atbilstoši Vācijas un Austrijas normatīvajiem aktiem);

- ar to vien, ka sabiedrība, kas sniedz sociālos pakalpojumus, ir reģistrēta nodokļu uzlikšanas dalībvalsts publiskajā iestādē kā sociālo pakalpojumu, nepietiek, lai uzskatītu, ka šī sabiedrība ietilpst jēdzienā “[struktūra], kuru attiecīgā dalībvalsts atzinusi par sociālās labklājības struktūru” šīs tiesību normas izpratnē, tikai tad, ja šādai atzīšanai kompetentajām valsts iestādēm ir jāveic iepriekšēja šīs sabiedrības sociālā rakstura pārbaude.

Nodokļu administrācija rīkojusies nesamērīgi

Raksta autore: Dace Everte

M galvenā darbība ir cigarešu pirkšana un tālākpārdošana, un šim nolūkam tā izmanto tirdzniecības telpu. Veicot pārbaudi šajā tirdzniecības telpā, Bulgārijas nodokļu iestāde konstatēja, ka M nav reģistrējusi cigarešu paciņas par EUR 2,60 pārdošanu un nav izsniegusi ar šo pārdošanu saistīto nodokļa rēķinu. Nodokļu iestāde piemēroja M naudas sodu, noteica administratīvu piespiedu pasākumu, aizzīmogojot attiecīgās telpas uz 14 dienām. M par aizzīmogošanas pasākumu cēla prasību tiesā, jo uzskatīja, ka tas ir nesamērīgi.

EST nosprieda: PVN Direktīva un ES Pamattiesību hartas 50. pants ir jāinterpretē tādējādi, ka ar tiem netiek pieļauts tāds valsts tiesiskais regulējums, saskaņā ar kuru nodokļu maksātājam par vienu un to pašu nodokļu saistību neievērošanu un, noslēdzoties atsevišķām un autonomām procedūrām, var piemērot naudas sodu un pasākumu, ar kuru tiek aizzīmogotas tirdzniecības telpas, jo minētos pasākumus var apstrīdēt dažādās tiesās, ciktāl ar minēto tiesisko regulējumu nav nodrošināta tādu procedūru koordinēšana, kas līdz absolūti nepieciešamajam ļautu samazināt papildu slogu, ko rada minēto sodu un pasākumu kumulēšana, un ar to nav iespējams nodrošināt, ka visu noteikto sankciju kopums ir atbilstīgs konkrētā pārkāpuma smagumam.

Nav jākoriģē iegādes brīdī atskaitīto PVN, ja lietošanai nederīgu preci noraksta

Raksta autore: Dace Everte

B darbojas telekomunikāciju nozarē. Tā par savām darbībām maksā PVN. Darbības nodrošināšanai tā iegādājas dažādas kapitālieguldījumu preces, kā arī mobilo sakaru ierīces tālākpārdošanai un dažādu aprīkojumu, kas nepieciešams tās sniegtajiem pakalpojumiem vai tos papildina. Uz PVN, kas samaksāts par šīm iegādēm, attiecas atskaitījumi.

B norakstīja dažādas preces, piemēram, iekārtas, aprīkojumu un aparātus, kas dažādu iemeslu dēļ, tostarp nolietojuma, defektu vai arī novecojušā vai nepiemērotā rakstura dēļ, vairs netika uzskatīti par lietošanai vai pārdošanai derīgiem. Pēc tam dažas no šīm precēm tika pārdotas kā atkritumi trešām sabiedrībām, pārējās tika iznīcinātas vai utilizētas. Minētās norakstīšanas darbības izraisīja koriģēšanu, kuras rezultātā bija jāatmaksā priekšnodoklī atskaitītais PVN par attiecīgajām precēm. Vēlāk B iesniedza minētās koriģēšanas ietvaros samaksāto summu atmaksāšanas pieteikumu, kurš tika noraidīts.

EST nosprieda sekojoši. Tādas preces norakstīšana, kuru nodokļa maksātājs uzskata par savā parastajā saimnieciskajā darbībā vairs neizmantojamu, šo preci vēlāk pārdodot kā atkritumus darījumā, kuram ir (PVN), nav uzskatāma par tādu “sastāvdaļu maiņu, kas izmantotas, lai noteiktu atskaitāmo summu”.

Tādas preces norakstīšana, kuru nodokļa maksātājs uzskata par savā parastajā saimnieciskajā darbībā vairs neizmantojamu, šo preci vēlāk labprātīgi iznīcinot, ir uzskatāma par tādu “sastāvdaļu maiņu, kas izmantotas, lai noteiktu atskaitāmo summu”. Tomēr šāda situācija, neatkarīgi no tās labprātīgā rakstura, ir uzskatāma par “iznīcināšanu”, tāpēc šādas izmaiņas neizraisa pienākumu koriģēt PVN, ja vien šī iznīcināšana ir pienācīgi pierādīta vai apstiprināta un ja minētā prece ir objektīvi zaudējusi jebkādu lietderību nodokļa maksātāja saimnieciskajā darbībā. Preces pienācīgi pierādīta utilizācija ir jāpielīdzina tās iznīcināšanai, ciktāl tā konkrēti izraisa šīs preces neatgriezenisku izzušanu.

PVN direktīvai ir pretrunā valsts tiesību normas, kurās ir paredzēts koriģēt iegādes brīdī priekšnodoklī atskaitīto PVN, ja tā tiek norakstīta, jo nodokļa maksātājs uzskata, ka tā viņa parastajā saimnieciskajā darbībā vairs nav izmantojama un ka vēlāk šī prece ir bijusi tādas pārdošanas priekšmets, kas ir aplikta ar PVN, iznīcināta vai utilizēta veidā, kurš konkrēti ietver tās neatgriezenisku izzušanu, ciktāl šī iznīcināšana ir pienācīgi pierādīta un apstiprināta, un ja minētā prece objektīvi ir zaudējusi jebkādu lietderību nodokļa maksātāja saimnieciskajā darbībā.

20% papildpakalpojums ir daļa no pamata pakalpojuma un tādēļ nav apliekams ar PVN

Raksta autore: Dace Everte

No 2010. līdz 2014. gadam Y iznomāja dzīvnieku novietnes tītaru audzēšanai ar pastāvīgi uzstādītām iekārtām un mehānismiem lauksaimniecības nomas ietvaros. Iesniedzējtiesa uzskata, ka šīs iekārtas un mehānismi tostarp ietver rūpniecisko spirāļu komplektu, kas paredzēts tītaru barošanai, kā arī apkures, ventilācijas un apgaismojuma sistēmu, kas saglabā to augšanas stadijai pielāgotu temperatūru un apgaismojumu un garantē nepieciešamos audzēšanas apstākļus, lai tos audzētu līdz kaušanas briedumam noteiktajam laikam. Minētās iekārtas un mehānismi bija īpaši piemēroti ēkas izmantošanai šādu mājputnu audzēšanai.

Y saņēma vienreizēju atlīdzību par dzīvnieku novietnes, kā arī iekārtu un mehānismu nodošanu lietošanā. Y uzskatīja, ka viss viņa iznomāšanas pakalpojums ir atbrīvots no PVN. Nodokļu administrācija uzskatīja, ka attiecīgo iekārtu un mehānismu noma nav atbrīvota no PVN un ka nolīgtā vienotā nomas maksa, no kuras 20 % attiecās uz mehānismu un iekārtu nomu, šādā apmērā bija jāapliek ar PVN.

EST spriedums: atbrīvojums no PVN ir piemērojams pastāvīgi nostiprinātu iekārtu un mehānismu iznomāšanai, ja šī iznomāšana ir papildpakalpojums galvenajam ēkas iznomāšanas pakalpojumam, kas sniegts saskaņā ar nomas līgumu, kurš noslēgts starp vienām un tām pašām pusēm, un kas ir atbrīvots no PVN atbilstoši PVN direktīvas 135. panta 1. punkta l) apakšpunktam, un ja šie pakalpojumi veido ekonomiski nedalāmu pakalpojumu.

Operatīvākām ziņām lūdzam sekot līdzi mūsu sociālajos tīklos:

Twitter: https://twitter.com/taukacs

LinkedIn: https://www.linkedin.com/in/janistaukacs/

Blogi un podkāsti: https://janistax.substack.com/